1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

認知症対策に有効な対策の1つに「家族信託」があります。

家族信託は利用しやすい仕組みとしても知られていますが、実際のところどのようなメリット・デメリットがあるのでしょうか。

本記事では、家族信託のメリット・デメリットを徹底的に解説します。

家族信託が役立つケースや必要ないケースについても解説します。家族信託の利用を検討している方は、ぜひ最後までお読みください。

家族信託とは?仕組みやメリット・デメリット、必要性についてわかりやすく解説

田中 総

(たなか そう)

2010年、東証一部上場の不動産会社に新卒で入社し、10年以上に渡り法人営業・財務・経営企画・アセットマネジメント等の様々な業務に従事。

法人営業では遊休不動産の有効活用提案業務を担当。

経営企画では、新規事業の推進担当として、法人の立ち上げ、株主間調整、黒字化フォローの他、パートナー企業に出向して関係構築などの業務も経験。

司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。

田中 総

家族信託コーディネーター/宅地建物取引士/不動産証券化協会認定マスター

東証一部上場のヒューリック株式会社 入社オフィスビルの開発、財務、法人営業、アセットマネジメント、新規事業推進、経営企画に従事。2021年、株式会社ファミトラ入社。面談実績50件以上。首都圏だけでなく全国のお客様の面談を対応。

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

急いで概要だけを掴みたい方はこちらの動画をご覧ください。この記事の内容を2分でまとめた解説動画です。

家族信託は非常に柔軟性が高く、利用するメリットも多いです。しかし、家族信託で全てが解決するというわけではありません。

利用を検討する上で、事前に知っておくべき注意点がいくつかあるのも事実です。

ここからは、次の10のデメリットについて解説します。場合によっては、デメリットはこれらに限られません。家族信託を検討する際は、専門家に相談してください。

それぞれについて見ていきましょう。

家族信託の利用を検討する上で、最も重要な条件は 「意思能力」があることです。

具体的には、委託者が「自分がどのような財産を持っていて、誰に託したいか」「どのように管理して欲しいか」といった意思表示ができるかということです。

家族信託は信託契約を締結することにより開始しますが、意思能力が十分でない者が締結した契約は、民法上”無効”になります。そのため、意思能力を喪失した後では、家族信託を利用することはできません。

認知症の症状が出始めていると診断されてしまったとしても、家族信託の利用が直ちに不可能になる訳ではありません。しかし、進行のスピードは人によって異なるため、時間的猶予がどれくらいあるか全く予想できないものです。

以上のことから、家族信託を検討している場合は、手遅れになる前に早急に対策を進めていくことをおすすめします。

またその逆に、すでに認知症という診断を受けていた場合でも、症状が軽度であれば問題なく家族信託を利用できるケースもあります。「もう認知症と診断されているから利用できないかも」と悩まれている方も、あきらめずに一度専門家に相談してみると良いでしょう。

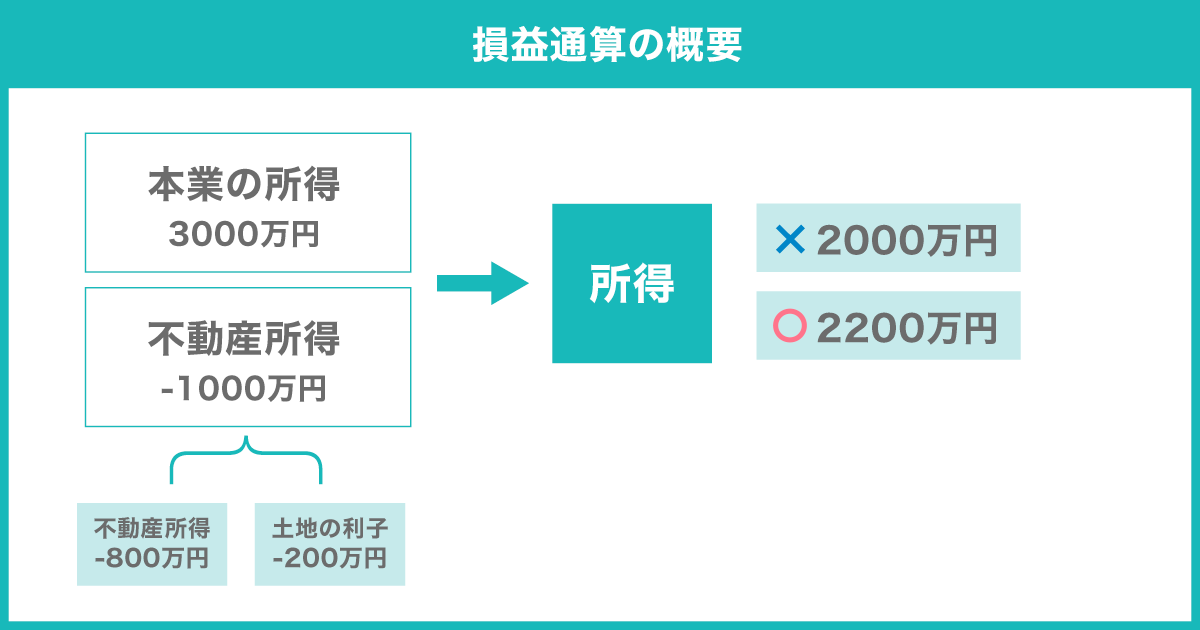

所得税の申告にあたり、赤字の所得を他の所得から差し引くことで課税される所得を減らすことを「損益通算」といいます。家族信託では、以下のような損益通算を行うことができません。

信託財産に収益不動産が含まれている場合に、信託財産から生じる不動産所得にかかる損失は、なかったものとみなされます。そのため、信託された不動産所得は、信託されていない収益不動産の黒字から差し引くことができないのです。(租税特別措置法第41条4項の2)

大規模な修繕を行う予定のある不動産を信託しようと考えているような場合は、注意しなければなりません。

収益不動産を信託すると、通常よりも多くの所得税を支払うことになる可能性があります。家族信託を組成する際は、必要に応じて税理士に相談するなどして、何を信託すべきか慎重に判断するようにしましょう。

家族信託を利用しても直接的な節税効果は期待できません。

家族信託は認知症対策としてや、将来の財産の承継先を自由に設計できる仕組みとしてメリットがあります。しかし、家族信託を利用したからといって、本来払うべき税金が減るというわけではありません。

どのように家族信託を設定するのかによって、課税される税金の種類もかわってくるため、家族信託の形と税金との関係をしっかりと把握しておくようにしましょう。

家族信託では信託できない財産もあります。

信託できない財産として、主に挙げられるのは農地と年金受給権です。

農地は農地法による制限を受け、家族信託で信託できません。

また、年金受給権も信託することができません。

預金口座に振り込まれる年金は信託財産に含められますが、年金受給権自体を信託することはできません。そのため、受託者が管理している信託専用の口座や受託者自身の口座に年金を直接入金することはできないのです。

そのため、振り込まれた年金をすぐに使うことができない点に注意してください。

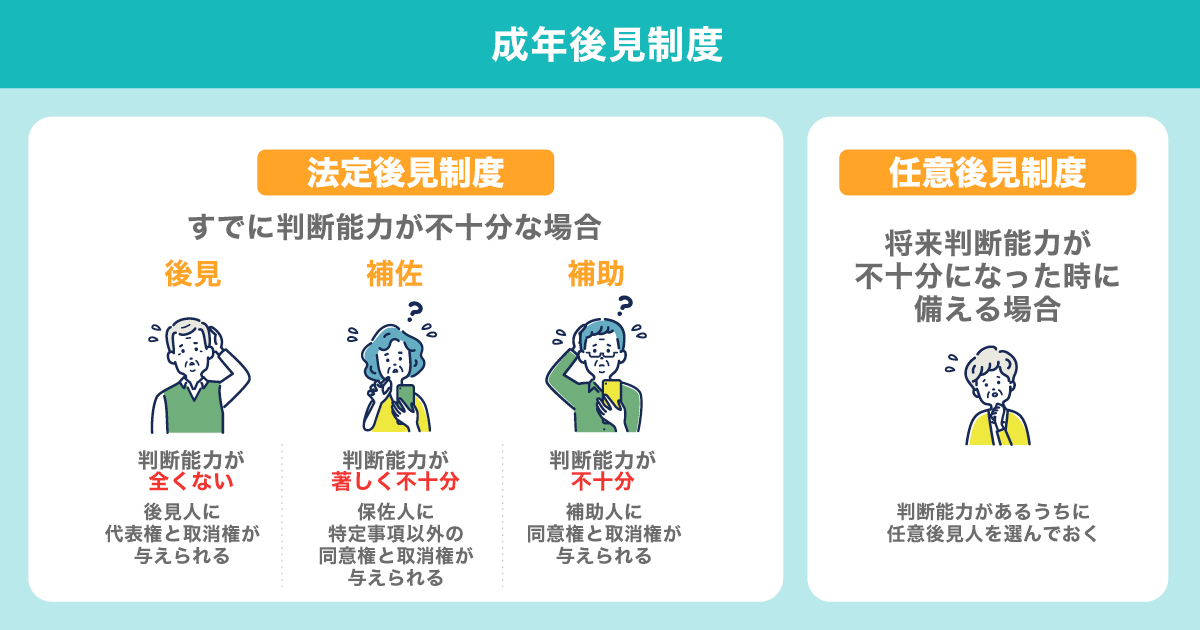

成年後見制度の大きな特徴として「身上保護」があります。

身上保護とは、意思能力を喪失した本人に代わって、住居確保や生活環境の整備、介護・福祉施設への入居、医療・入院に関する契約などの手続きを行うことです。家族信託は財産管理がメインであるため、受託者にはこの「身上保護権」がありません。

そのため、身上保護部分についてどうしても支援が必要な場合は、「任意後見制度」と併用するなどの手段を取る必要があります。

ただし、一般的には家族が代わりに手続きをしている現状も多いため、身上保護だけのために成年後見制度を利用するかどうかについては慎重に判断することが必要です。

成年後見制度は申し立てをしてから手続きが完了するまでに、非常に時間を要します。しかし、時間を掛けさえすれば利用することは可能であるため「本当に必要」になった時に利用を検討するという選択をしても良いかもしれません。

いずれにしても「家族信託」「成年後見制度」それぞれの特性をきちんと理解した上で、家族の状況に合った選択ができるようにしましょう。

家族信託と成年後見制度の違いについて詳しく解説した記事はこちら

家族信託を利用し信託財産から年間3万円以上の収入がある場合、受託者は翌年の1月31日までに税務署に対して信託計算書や信託計算書合計表を提出する必要があります。

また、信託財産に不動産所得がある場合、毎年の確定申告において不動産所得用の明細書の他、信託財産に関する明細書を別途作成して添付しなければなりません。

手間と感じられるかどうかについては、個人差が生じる部分でしょう。こうした税務申告を自分自身で行うことに不安がある方は、税理士などに前もって相談してくおくことが必要です。

家族信託のメリットの1つに、財産を何代にも渡って承継させることができる点を挙げました。しかし裏を返せば、長期間にわたり契約が続くことはデメリットにもなりえます。

信託契約が開始すると、受託者は契約内容に従って財産管理を行う必要があります。仮に2代先、3代先と承継先を指定した場合、契約期間中何十年もの間、受託者は信託契約に拘束されることになるためです。

さらに受託者は、毎年1度、信託契約に係る帳簿をはじめとする書類を作成し、その内容を受益者に対して報告する義務も発生します。

長期にわたり連続する信託は、契約が複雑化し思いがけないトラブルが発生するリスクがある上に、家族の負担となる可能性もあります。家族信託を検討する際はこの点を考慮し、話し合いのもと設計すると良いでしょう。

家族信託では受託者に大きな権限があるため、委託者の意思に反する管理をする可能性も否定できません。

委託者は信頼の置ける人物を受託者に選ぶ必要がありますが、必ずしも受託者の暴走を見抜けるわけではないでしょう。

権限を明確にしたり、信託する範囲を制限したりすることで対策ができます。しかし、制限を付けるのであれば、成年後見制度のほうが良いということにもなってしまいます。お互いに話し合った上で決めることをおすすめします。

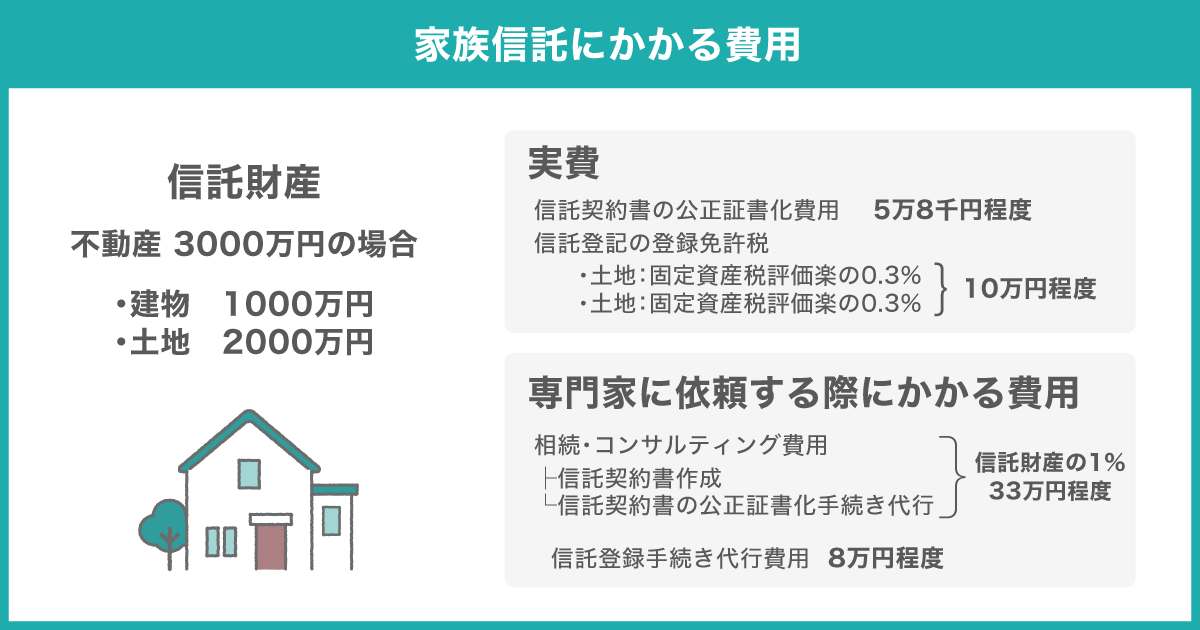

家族信託を組成する際に発生する費用は、決して安いとはいえません。

コンサルティング費用から、契約書の作成費用、公正証書化にかかる費用、登録免許税など、各手続きにおいて費用が発生します。

特にコンサルティング費用の相場は、信託する財産の内容や相談先により様々ですが、場合によっては100万円を超えることもあります。

費用が高いと感じる人もいるかもしれません。家族信託を組成することによって得られる効果と比較して、良く考えることをおすすめします。

法定相続人に最低限保障された相続財産のことを「遺留分」といいます。遺留分を侵害するような内容で家族信託契約を結んでしまうと、遺留分侵害額請求をされる場合があります。

平成30年(2018年)9月12日に東京地方裁判所では、遺留分の潜脱を目的とした家族信託契約を、公序良俗に違反するため無効とした事例もありました。

遺留分の侵害は相続トラブルに発展するケースが非常に多いです。信託契約書作成の時点で遺留分に配慮した設計にしておくと良いでしょう。

その他、信託で財産を承継させる予定のない相続人には、別途、遺言や生命保険により財産を承継できるようにしておくなどの対策を講じることも有用です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

一方、家族信託が必要ないケースもあります。

ここでは、家族信託が必要ないケースとして6つのケースについて解説します。

本人がまだ若く健康で、認知症発症の心配がない場合は、家族信託は必要ありません。

まだ元気であれば、家族信託ではなく生前贈与や不動産の売却など、できる対策は多くあるため、そのような対策を先に行うことをおすすめします。

とはいえ、突然体調を崩してしまう可能性も想定しておく必要があります。

65歳を目安に、家族信託も検討してみると良いでしょう。

信託する財産を持っていない場合も、家族信託は不要です。

むしろ家族信託を利用するための手続きなどで余計に費用がかかってしまい、場合によっては恩恵がない可能性もあるでしょう。

信託する財産が少ない場合は、費用が安く、かつ手間を減らせる遺言書の作成により財産管理を行うことをおすすめします。

家族に十分な財産がある場合は、家族信託をわざわざ利用する必要はありません。

認知症患者の財産が凍結すると、預貯金の引き出しや不動産の売却ができず困ってしまう場合があります。

しかし、家族が十分な財産を持っている場合は、預貯金の引き出しや不動産の売却ができなくて困ることも少ないため、家族信託を利用しなくても良いでしょう。

親族間の仲が良くない場合は、家族信託の利用を避けるべきです。

親族間の仲が良くないと、話し合いを十分に行うことができません。

話し合いが十分でないと、家族信託契約に不満を持つ親族が現れる可能性が高く、トラブルに発展してしまうこともあり得ます。

そのため、話し合いが十分にできないなど、親族間の仲が良くない場合は裁判所の関与を受けられる成年後見制度を利用することをおすすめします。

親族に財産を託すのが難しい場合も家族信託は不要です。

例えば、本人と親族との間の関係が良好でない場合などが挙げられます。

家族信託では、受託者に自身の財産管理を任せることになります。関係が良好でない場合、どんな用途に財産が使われてしまうのかがわからず、不安な思いをしてしまうことになります。

このように、信頼できる親族がいないなど、財産を託すのが難しい場合は無理に家族信託を利用しなくて良いでしょう。

子どもや孫へ財産の譲渡を行っている場合、親名義の財産はほとんど残っていないでしょう。

その場合、家族信託契約を結ぶ必要はありません。

また、入院費用や介護費用などをすでに子どもや孫に移している場合も、認知症になっても費用面に不安はないため、わざわざ家族信託を使わなくて良いでしょう。

家族信託を利用するメリットが大きいケースは、以下の7つです。

それぞれのケースについて、以下で詳しく紹介します。

共有不動産がある場合は家族信託の利用がおすすめです。

共有不動産がある場合、そのうちの1人が認知症になってしまうと、全員の合意が取れなくなり、意思決定が不可能になります。

そのような状況を避けるためには、共有不動産の所有者全員を委託者兼受託者にします。

そうすることで、共有不動産の所有者のうち誰かが認知症になっても、他の所有者が受託者になっているため、引き続き意思決定を継続できます。

財産の管理を家族だけでしたい場合も、家族信託の利用がおすすめです。

成年後見制度では、家族以外が財産管理に携わることを避けるのが難しくなります。

法定後見制度では法定後見人に、任意後見制度では任意後見監督人に弁護士や司法書士などの家族以外の専門家が選任されるされる可能性が高いためです。

一方、家族信託であれば専門家など、第三者の介入を防げるため、家族だけで財産を管理することができます。

第三者に介入されずに財産の管理を家族だけでしたい場合は、家族信託を利用することをおすすめします。

相続対策として、生前贈与をしたりマンションを購入したりすることが考えられます。

しかし、一般的に本人が判断能力を失ってしまうと、生前贈与や不動産購入はできなくなるため、相続対策ができなくなってしまいます。

そこで、家族信託を契約しておくと、本人が判断能力を失ってしまった場合でも、契約内容で定められている範囲内で自由に財産の管理や処分が可能です。

そのため、契約内容に相続対策ができる旨を記しておけば、本人が判断能力を失ったあとも相続対策ができます。

障がいのある子どもは、障害年金を受け取ることで収入を確保することが一般的です。

しかし、障害年金だけでは不安であり、他の収入により子どもの生活を保障したいと考える場合もあるでしょう。

その時、収益不動産などを有していれば、家族信託を利用することで親が亡くなった後、収益不動産で得られる収益を障がいのある子どもに渡す事が可能です。

ただし、障がいのある子どもは収益不動産の管理ができないため、管理してもらう人を探す必要があります。信頼できる人に管理してもらえる状況が作れれば利用を検討してみてください。

従来の事業承継対策としては、株式の贈与、売買などが挙げられます。

しかし、贈与税の支払いが必要であったり、後継者が万が一不適格だった場合に経営権を取り戻すのが難しかったりするなど、問題点を多く抱えているのが現状です。

そこで、家族信託を利用することで、事業承継をスムーズに進められる可能性があります。

例えば、自社株を後継者に信託する方法や、株式を後継者に贈与した上で自身が受託者となり今まで通りの議決権を行使する方法などがあります。これらを利用すれば、段階的に後継者へと引き継ぐことができるようになるでしょう。

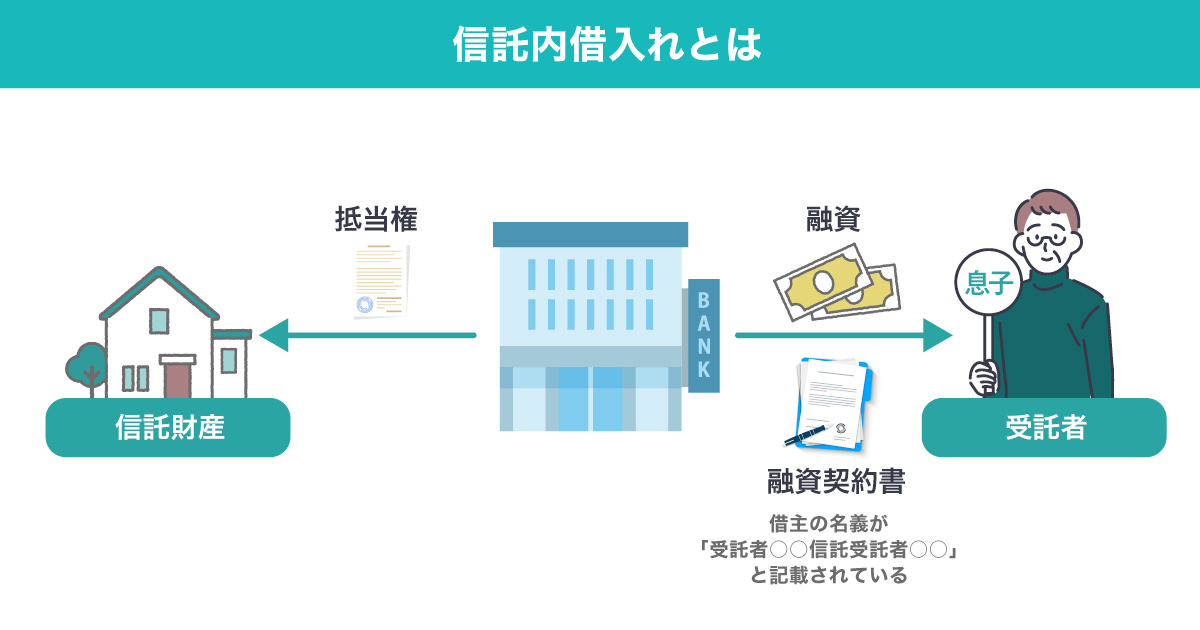

信託内借入や信託外借入を利用することで、融資を受けることも可能です。

信託内借入とは信託契約で定めた権利に則って受託者が融資を受けることです。

信託外借入とは信託契約外で融資を受けることです。

成年後見制度では、財産の積極的な運用ができないため、融資を受けることができません。

そのため、信託内借入や信託外借入を利用して融資を受けたい方は、家族信託の利用をおすすめします。

親が認知症になってしまった際、何も対策をしていないと親の口座から介護費や養育費を捻出することができません。

親が認知症になった後でも、法定後見制度を利用すれば費用の捻出は可能です。しかし、厳しく管理されているためすぐに費用を支払う必要がある場合には適していません。

そのため、親が認知症になる前に家族信託契約を結び、契約内容に介護費・医療費についても盛り込むことで、スムーズに親の財産から介護費・養育費を捻出できるようになります。

ここまで家族信託のメリットやデメリットについて紹介しました。

中には「柔軟に財産管理ができることはわかったけど、デメリットがいくつもあるなら積極的に利用しない方がいいんじゃないの?」といった疑問を持つ人もいるかもしれません。

しかし、前項で紹介したデメリットは、事前に適切な対策を講じることで解決できる場合があります。

ここでは、デメリットを最小限に抑えて家族信託を利用する方法をご紹介します。

将来相続人となり得る人も含めた契約当事者全員が、デメリットも含め家族信託について正しく理解しておくことが重要です。

よくあるケースとして、受託者が「税務申告の手間がかかること」や「長期にわたり拘束されること」といったデメリットを知らないままに契約してしまい、後に家族間でトラブルが起こることなどが挙げられます。

しかし、事前にそれらについて関係者全員が理解し納得することができていれば、上記のようなトラブルを未然に防ぐことが可能です。

またそれだけでなく、相続税のリスクを踏まえて「この財産については遺産分割協議で決めて欲しい」などといったことまで全員で話し合えていれば、遺留分侵害額請求などに発展せずに済むかもしれません。

当事者全員の正しい理解・納得こそが、将来の紛争を防ぐための一番の手段だといえます。事前に情報を集め、家族同士できちんと話し合っておくようにしましょう。

前にも述べたように、家族信託で財産にまつわる全ての問題が解決するわけではありません。家族の状況に応じて、他の制度と併用するなどの対策を講じることが大切です。

例えば、身近な親族がおらず、介護施設へ入所する必要があるものの、契約手続きなど身の回りの生活を自分1人で行うことが事実上困難なケースなどが挙げられます。

こうした場合、家族信託だけでは対策として不十分であるため、身上保護のある任意後見制度の併用をおすすめします。

また、家族信託で承継先を指定できるのは「信託財産」のみです。

信託財産に含めなかった財産については遺産分割協議の対象となります。家族信託の契約時には、信託契約とは別に遺言書を作成し、信託財産以外の財産の承継先まで定めておくようにしましょう。

家族信託の利用を検討する際は、必ず専門家に相談するようにしましょう。

家族信託に精通している専門家であれば、家族の状況やニーズに合わせて、デメリットにも考慮した信託契約を設計してくれるはずです。

家族信託は法務や税務など様々な領域の知識が必要不可欠であるため、自分自身で設計することはおすすめできません。

家族の想いや希望を実現した形で家族信託を組成するためにも、知識や経験が豊富な信頼できる相談先を探す手間を怠らないようにしましょう。

最後に、家族信託に関するよくある質問を4つ紹介します。

信託する財産に上限はありません。

預貯金、不動産、債権など信託対象となっている財産であれば、どれだけ信託しても問題ありません。

管理してほしい財産が多くある場合は、必要のある分だけ信託財産に含めてください。

受託者が不正をするかどうかは受託者次第といえます。

そもそも家族信託は、委託者が財産管理において信頼できる人を受託者にしていることが前提として考えられています。

そのため、不正をすることが想定されてしまうような人に受託者を依頼しようとしているのであれば、そもそも家族信託の利用が適切ではない可能性も考えられるでしょう。

もう一度、家族信託についてよく考え、場合によっては家族信託ではなく他の制度の利用も検討してみてください。

「家族信託を利用すると、財産の管理者が受託者に移るから相続税の節税になる」と考える方が多くいますが、家族信託では相続税の節税はできません。

財産管理者が受託者に移っても、本来の所有者は委託者のままであるため、相続税の節税には繋がらないのです。

家族信託を利用する中で受託者が財産譲渡を行うなどで、間接的に相続税の節税をすることはできますが、家族信託そのものに節税メリットがあるわけではありません。

家族信託の利用手続きを自分でやることは可能です。

専門家への依頼費用を抑えられたり、家族以外の人が関わることを避けられたりするメリットがあります。

一方、自分でやることには大きなリスクも伴います。

提出書類に不備があると、想定していたような利用ができなかったり、契約自体が無効と判断されたりする場合もあるのです。

また、家族内での不和が発生しやすくなるため、よほど嫌でなければ専門家に依頼することがおすすめです。

「家族信託は成年後見制度よりも利用しやすい」といわれることが多くありますが、家族信託にもメリットのみならずデメリットもあります。

万能な方法は存在しないため、メリット・デメリットの両面を理解した上で利用するかどうか検討することがおすすめです。

もし、ご自身で家族信託を利用すべきかわからない場合は、ぜひファミトラにご相談ください。

ファミトラでは、家族信託の専門家が家族信託の組成から運用までをトータルでサポートしています。

無料相談も実施していますので、気になることがあればお気軽にお申し付けください。