1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

金融機関が取り扱う「家族信託」と、家族間で組成する家族信託は、名称は同じでも機能や役割が異なります。家族信託の活用を検討されている方は、金融機関が取り扱う「家族信託」のサービスについても知っておくと選択肢が広がります。

今回は、金融機関が取り扱う「家族信託」と、家族間で組成される家族信託の違いについて紹介したうえで、家族信託用の口座である信託口口座を開設するメリットや開設手続きについても解説します。

家族信託とは?仕組みやメリット・デメリット、必要性についてわかりやすく解説

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

銀行などの金融機関の家族信託と一般的な家族信託は、名称は似通っていても、その内容は明確に異なります。では、具体的に何が違うのでしょうか?

ここでは、それぞれの概要について解説します。

銀行が取り扱う家族信託や一般的な家族信託について触れる前に、まずは信託の基本的な仕組みを説明します。

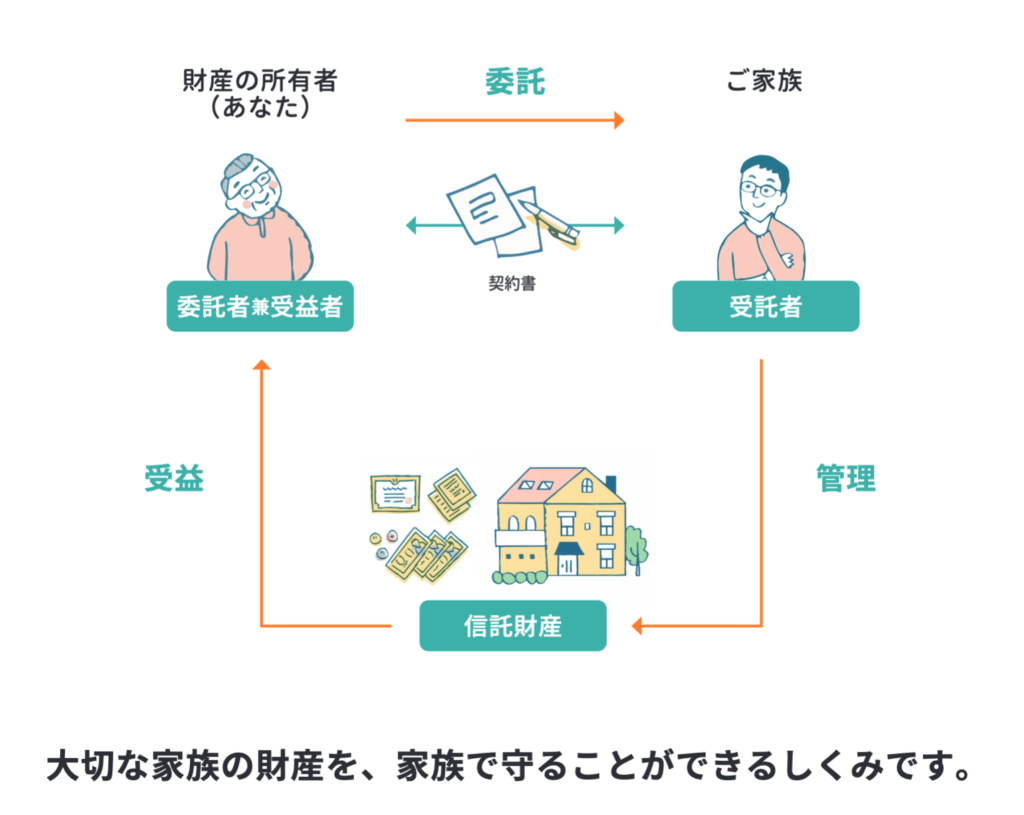

信託を構成する登場人物は、主に以下の3者です。

3者の関係性を整理すると以下の図のようになります。

まず委託者は、信頼できる人を受託者として、自分の財産を託します。

このとき、「財産をどのように管理・運用・処分してほしいか」ということは、「信託目的」として、信託契約の中で委託者が自由に決めることができます。

そして財産を託された受託者は、信託目的に従って財産管理を行います。

受託者が財産管理を行う中で発生する利益の給付を受ける人は受益者となります。家族信託では一般的に、委託者が受益者を兼ねることが多いです。

つまり信託とは「自分の大切な財産を信頼できる人に託し、自身が定めた目的に沿って、自分や大切な人のために管理・運用・処分をお願いできる仕組み」なのです。

まず、信託には大きく分けて「商事信託」と「民事信託(家族信託)」の2種類があります。

商事信託は、「受託者が営業として信託を引き受ける形態」です。

「営業として」とは、「受託者となる人が、営利目的で、不特定多数の者に対して、反復・継続的に行うこと」で、信託銀行や信託会社など信託業を行える免許等を有した法人が受託者となります。

一方の民事信託とは、「受託者が営利を目的とせず信託を引き受ける形態」です。

商事信託と違い、営業として行われるものではないことから「非営業信託」などとも言われ、一般的に子どもなどの家族が受託者となります。

この違いを踏まえたうえで、銀行などが取り扱う家族信託と一般的な家族信託の概要について見ていきましょう。

銀行などが取り扱う家族信託サービスは、前に述べたうちの「商事信託」に該当する場合が多いです。

信託銀行や信託会社などの金融機関が受託者となり、信託財産の管理や運用を行う対価として信託報酬を受け取るスキームが一般的です。委託者が亡くなったあと、あらかじめ指定した家族に対して金融機関から一時金または年金形式で金銭が渡されるなど、さまざまな形式があります。

金融機関が受託者として財産管理を行ってくれるという安心感や、委託者が亡くなった場合は、遺産分割協議などを経ることなく、すぐに財産を受け取れるという点が大きな魅力です。

ただし、金融機関を使いますので、費用も発生しますし、基本的に信託銀行などが定めた設計の範囲内で信託を行うことになり、ご自身の要望に合ったスキームを設計できるとは限りません。利用を検討する際は、商品についてよく調べる必要があります。

また、金融機関の家族信託サービスで信託できる財産は、多くの場合「金銭のみ」とされています。

信託財産として取り扱うことのできる財産が商品ごとにパッケージされているため、不動産や有価証券などの財産は信託できないケースがほとんどです。

金融機関によっては、金銭の最低預入額が決まっているケースもあるため、この点についても注意しましょう。

一般的な家族信託は「民事信託」に該当します。

委託者が認知症などを理由に自分自身で財産を管理できなくなった時のために、あらかじめ財産を受託者に託し、自分の代わりに管理・運用をしてもらうことができる仕組みです。

民事信託の形態として家族が受託者となり契約を結ぶケースが多いことから「家族信託」と呼ばれるケースが多くなっています。

民事信託の場合、商事信託と違って信託できる財産に特段の制限はありません。預貯金や不動産、有価証券など財産価値のあるものであれば、基本的に信託することが可能です。

また、「誰に、どのように管理を行ってほしいか」といった信託の目的を委託者自身で自由に定めることが可能です。家族の意向を反映した柔軟な財産管理が行えることも大きな特徴といえるでしょう。

これまで、金融機関が取り扱う家族信託サービスは、基本的に商事信託の形態をとっていました。

しかし近年、「民事信託としての家族信託」が老後の財産管理対策として大いに注目され始めていることに伴って、一部の金融機関では、家族が受託者となる一般的な家族信託のコンサルティングサービスの提供が開始されています。

金融機関によって内容はさまざまですが、コンサルティングサービスには、家族の要望を実現するための信託の設計から専門家の紹介、信託契約書の文案作成サポートなどが含まれています。

ただし、信託できる財産に制限があったり、信託財産額を問わず手数料が一律で定められていたりと、商品によって一定の条件が設けられているケースがあります。利用を検討する際は、必ず銀行に商品について問い合わせるようにしましょう。

銀行が関与する家族信託は、資産の安全性と透明性が高く、相続対策や高齢期の財産管理に安心して活用できます。

家族信託では、死亡によって相続手続きが始まるのではなく、信託契約に基づき受益者の権利が継続するため、遺産分割協議や相続登記を待たずに資金を受け取ることが可能です。特に銀行が受託者となる場合、信託口口座から速やかに資金の移動が行えるため、葬儀費用や当面の生活費など急を要する支出にも対応しやすい点が大きなメリットです。

家族信託では、信託契約において受益者への給付方法や時期を柔軟に定めることができます。例えば、毎月一定額を生活費として支給したり、必要に応じて随時支払うといった設計が可能です。銀行が受託者となる場合、その契約内容に従って的確に資金管理・給付が行われるため、受益者のライフスタイルや介護ニーズに応じた支給が実現しやすく、将来への安心感が高まります。

銀行が受託者となる家族信託では、資産管理が専門機関によって適切かつ継続的に行われます。信託財産は銀行の信託口座で分別管理され、法的にも安全性が確保されています。また、信託契約に基づき、定期的な報告や会計処理もなされるため、家族が資産管理の煩雑さから解放されるのも大きな利点です。特に高齢者や障がいのある家族を支える場合、プロによる信頼できる財産管理は大きな安心材料となります。

銀行が関与する家族信託は信頼性が高い一方で、利用にあたっては金銭面や対応範囲に制約があり、誰にでも適しているとは限りません。

銀行が受託者となる家族信託は、信託財産の規模が一定以上であることが前提とされるケースが多く、数百万円程度の少額資産では取扱いが難しい場合があります。信託契約の設計や事務管理にかかるコスト、受託報酬とのバランスを考慮すると、ある程度まとまった資産がなければ、費用対効果が見合わなくなるためです。したがって、資産規模によっては他の制度を検討する必要があります。

銀行が受託者として取り扱う信託は、基本的に現金や預貯金といった金銭に限定されており、不動産や有価証券など他の資産は対象外とされることが一般的です。そのため、不動産の管理や売却を伴う信託を希望する場合には、司法書士や信託専門会社など、柔軟な対応が可能な受託者を選ぶ必要があります。信託財産の種類によって、受託者の選定が重要となる点には注意が必要です。

銀行が受託者となる信託契約では、契約締結時の初期費用に加え、信託財産の管理や給付のたびに手数料が発生する場合があります。これには、信託契約書の作成費用、口座維持費、運用報告の発行費用などが含まれることがあり、長期にわたる信託ではトータルのコストが高額になることもあります。信託を開始する前に、費用の内訳と総額を事前に確認しておくことが大切です。

ここまでは、信託の仕組みから、金融機関が提供する家族信託サービスと一般的な家族信託の違いについて解説しました。

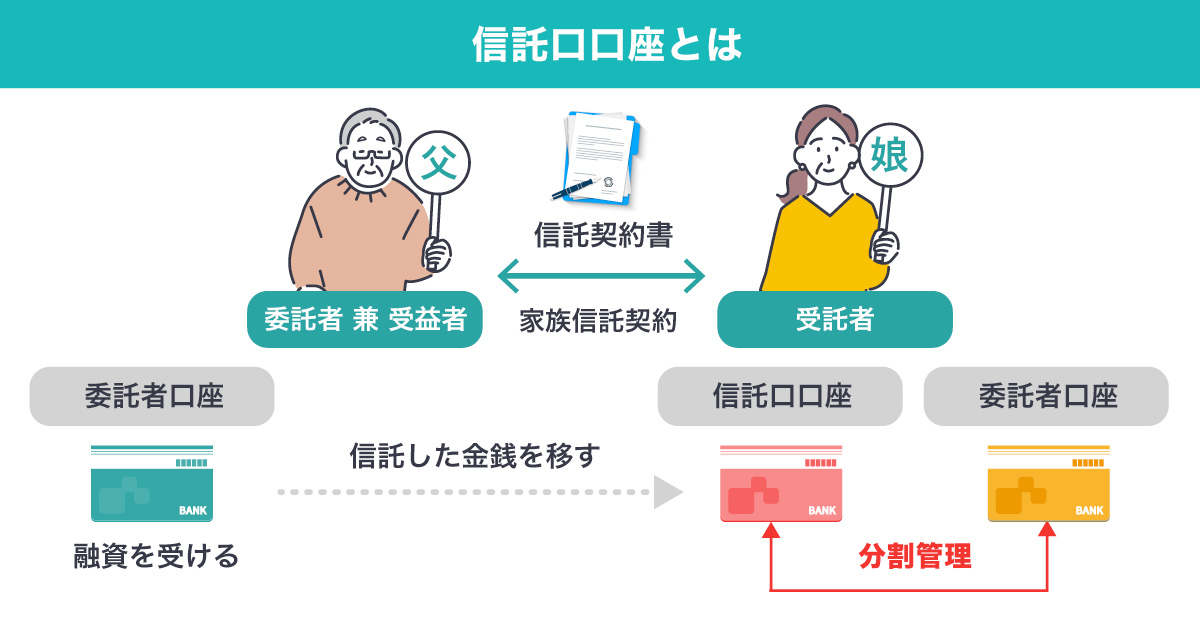

家族信託を利用するとなった場合、銀行にて信託された金銭を管理するための預金口座を開設しなければなりません。

これは受託者に「分別管理義務」という、信託財産に属する財産と自分の財産とを分別して管理する義務が課せられているためです。

開設する銀行口座は、「信託口口座」か「受託者名義の普通預金口座」のどちらかの方法を取ることになりますが、利用する口座によって異なる点がいくつか存在します。

そこで、それぞれの特徴がわかるように「信託口口座」「受託者名義の普通預金口座」がどのような口座なのかを解説します。

信託口口座とは、受託者の固有財産と委託者から委託された信託財産とを分別管理するために、信託財産に属する金銭のみを預け入れる口座です(本記事では、後述する機能を有する預金口座のことを「信託口口座」と定義します)。

通常の普通預金口座と異なり、口座名義が「委託者〇〇受託者△△信託口」「受託者△△信託口」 といった形で、委託者(又は受益者)と受託者が連名で表記されます。

詳細は後述しますが、信託口口座で管理する金銭は、受託者個人の財産と明確に分離されます。死亡や差し押えといった、受託者の事情により口座が凍結されるリスクを回避する機能を有しています。

銀行側も口座内の金銭が信託財産であることを前提に管理をするため、銀行が事前に契約書のチェックをしたり、開設にあたって審査や費用がかかったりと、通常の銀行口座と異なる取扱いをされるのが一般的です。

金融機関の中には、信託口口座の開設が可能と書かれている場合でも、死亡により口座を凍結するところも少なくありません。

信託口口座という名称であっても、実際には受託者個人の口座に過ぎず、信託口口座を開設するメリットを享受できない可能性があるのです。

そのため、信託口口座を開設する場合は名前だけで判断するのではなく、口座が持つ機能まで確認しておくことが大切です。

特に、委託者や受託者の死亡により口座が凍結されないか、差し押さえされないかを確認しておくようにしましょう。

受託者名義の普通預金口座とは、その名の通り受託者個人の名義で新しく開設した普通預金口座です。

通常の普通預金口座ですので、信託口口座のように口座名義に「信託口」などの文言が入ったり、連名になったりすることはありません。

受託者名義の普通預金口座の場合、銀行で新規の口座を開設するときと同じ要領で手続きを進めることになります。

ここからは、それぞれの口座を開設する場合のメリット・デメリットを紹介します。

まずは、信託口口座を開設する場合のメリット・デメリットについて見ていきましょう。

万が一受託者が破産してしまった場合、預けた財産まで差し押さえられてしまうのではないかという不安をお持ちの方もいらっしゃるかもしれません。

しかし、信託口口座には、信託の機能の1つである「倒産隔離機能(※)」が働くため、信託した金銭は安全に守られます。普通預金口座の場合、差し押さえ等を受けたら裁判等の手続きを起こす必要があります。

※ 信託口口座内の信託財産は委託者や受託者の固有財産ではないことが明示されるため、委託者や受託者の破産や差し押さえの影響が及ばないという機能のこと

通常、普通預金口座は銀行が本人(口座名義人)の死亡を知った時点で凍結されます。しかし、信託口口座は委託者(受益者)や受託者の個人の財産ではないため、口座が凍結されることはありません。

相続財産として取り扱われることもなく、日常生活や介護に必要な資金を変わらず引き出すことが可能です。

信託専用口座では、受託者が先に死亡してしまうと口座が凍結されてしまいます。

しかし信託口口座では、受託者が死亡したら後継受託者が管理を引き継ぐため、凍結されることはありません。

後継受託者を定めておけば、万が一受託者が先に死亡してしまった場合でも円滑に口座の管理を引き継ぐことができるため、信託契約にて事前に決めておきましょう。

信託専用口座では、受託者個人の財産と信託財産の区別がわかりづらくなります。

親族から信託財産を使い込んでいるのではないかと疑われたり、税務署から贈与税を支払うように求められたりする可能性があります。

一方、信託口口座であれば、受託者個人の財産と区別して管理していることが名前からも明らかです。

そのため、第三者に対して信託財産であることを主張しやすくなり、トラブルに発展するリスクを軽減できるでしょう。

信託口口座は便利な一方で、費用や対応範囲など注意点もあります。この記事では開設時に知っておきたい4つのデメリットを解説します。

現状、信託口口座は一部の銀行でしか取り扱いがありません。

家族信託自体が比較的新しい制度で前例も少ないことから、信託口口座を取り扱っている銀行はあまり多くないのです。

そのため、取り扱っている金融機関が近くにない場合は、遠方の銀行まで手続きをしに行く必要があります。

後ほど説明しますが、信託口口座を開設するためには、さまざまな必要書類を揃えたうえで金融機関の審査を受けなければなりません。金融機関によっては、開設までに1ヶ月以上かかるケースもあります。

加えて、開設にあたって5〜10万円程度の手数料が発生する場合もあるため、経済的な負担となるかもしれません。

銀行によって異なりますが、最低預入金額3,000万円以上といった形で、信託口口座を開設するための条件が設けられている場合があります。

その他にも、口座維持手数料などが必要となる銀行もあるため、手続きの際は信託口口座の開設を予定している銀行に必ず問い合わせるようにしましょう。

信託口口座は特殊な性質を有しているため、制限をかけられる場合が多くあります。

具体的には、キャッシュカードや口座振替などの機能が利用できないようにされることがあるのです。

普段からキャッシュカードや口座振替などの機能を利用している人からすると、利便性が低く使いづらいと感じることがあるでしょう。

制限の内容は金融機関ごとに異なるため、信託口口座を開設する前にどのようなサービスが利用できないのかを確認しておくことがおすすめです。

受託者名義の普通預金口座を利用する場合も、事前に知っておくべきメリット・デメリットがあります。

信託口口座と違い、受託者名義の普通預金口座を開設する場合は、銀行による審査などの工程はありません。

通常の普通預金口座を利用する場合と同じ要領で開設することができるため、スピーディに手続きを進めることができます。

受託者名義の普通預金口座は、キャッシュカードの利用やインターネットバンキングを利用したオンライン取引を利用することができます。

生活費や介護費など急な支出が必要になった場合も、すぐに取引できるため利便性が高く安心です。

信託口口座は現状、一部の銀行でしか取り扱いがないため、自身の希望する銀行で口座を開設できるとは限りません。

しかし、受託者名義の普通預金口座であれば制限がないため、利用しやすい最寄りの銀行など、自分が希望する銀行で確実に口座を開設することができます。

信託口口座の開設に際して、最低預入金額などの条件が設けられているケースがあります。

一方、信託専用口座には、開設する際の条件が定められていません。

そのため、信託口口座の開設条件である最低預入金額を満たせないなど財産額が少ない場合にも利用できます。

信託口口座の開設条件を満たせない場合は、信託専用口座を利用することで確実に口座を開設できるでしょう。

信託専用口座として使われる受託者名義の普通預金口座には、見落としがちな注意点があります。代表的な2つのデメリットを解説します。

受託者名義の普通預金口座は、通常の個人の普通預金口座と同様の扱いになります。受託者が死亡した場合には、口座が凍結されてしまう恐れがあります。

そうした場合、相続人の協力を得て解除の手続きをしなければならず、大きな負担となるかもしれません。

受託者個人の普通預金口座の場合、信託口口座のような「委託者〇〇受託者△△信託口」といった口座名義にならないため、当事者以外には口座の金銭が信託財産であることが明らかにはなりません。

そのため、受託者が破産したり差し押えを受けたりした場合、直ちに適切な対応をとらないと、受託者名義の普通預金口座も受託者個人の財産とみなされ、差し押えられる可能性があります。

| 項目 | 信託口口座 | 信託専用口座(受託者名義の普通預金口座) |

|---|---|---|

| 名義の表示 | 「○○信託 受託者△△」など信託名義が明記される | 受託者個人の名義のみ |

| 信託財産の明確性 | 法的に信託財産として明確に分別されている | 見た目上は個人口座と同じで、混同されるおそれがある |

| 証明力・信頼性 | 第三者にも信託財産であることを証明しやすい | 信託契約書などの提示がないと信託財産と認識されにくい |

| 開設手続き | 銀行の信託部門を通じるため手続きが複雑 | 通常の口座開設と同様で手続きが簡単 |

| 対応している銀行 | 一部の大手銀行に限られる | 多くの銀行で対応可能 |

| 費用 | 手数料や管理コストが発生する場合がある | 原則無料(通常口座と同様) |

信託口口座と信託専用口座は、それぞれにメリット・デメリットがあります。個別のケースでどちらを選ぶべきかを判断するため、ここでは、ケース別での家族信託用口座の選び方を解説します。

委託者の生活費や治療費が必要となった場合には、受託者は、頻繁に信託用口座での入出金を行う可能性があります。

近場に信託口口座を開設できる銀行がないために、遠方で信託口口座を開設してしまうと、入出金に手間と時間がかかり、受託者としての役割を果たせなくなる可能性もあるでしょう。

そのため、近場に信託口口座を開設できる銀行がない場合には、近場の金融機関で信託専用口座を開設すると良いでしょう。

信託専用口座を利用していた受託者が委託者より先に死亡すると、金融機関では通常口座と信託専用口座の区別ができないため、通常口座と同様に、相続にともなう口座の解約手続きが必要です。

口座の解約手続きは受託者の相続人が行うため、委託者と受託者の相続人との関係性が良くない場合には、払い戻した金銭を引き渡してもらえないリスクもあります。

そのため、受託者の相続人との関係性が良くない場合には信託口口座を利用すべきです。

金融機関によっては、信託財産を担保に受託者が融資を受けられる信託内借入を提供しています。信託内借入を実行するには、信託契約において、受託者に借入権限が与えられていることが前提です。

信託内借入の利用には、信託口口座の開設を前提としている金融機関が多いです。受託者が、将来的に借入権限を行使して、信託財産での借入れを検討している場合には、信託口口座を選ぶようにしてください。

家族信託の受益者が住宅ローンを返済している場合には、住宅ローンの返済口座と同じ金融機関で信託口口座を開設しましょう。

同一の金融機関にしておけば、返済のための振り込み手続きに手間がかかりません。また、ローンの借り換えや、収支管理のためにも、同じ金融機関にしておくと便利です。

受託者が経済的に不安定で、債権者から差し押えを受けたり、破産する可能性がある場合には、信託口口座を利用しましょう。

受託者名義の信託専用口座を利用すると、その口座も差し押えの対象となってしまいます。信託口口座であれば、受託者が差し押えを受けたり破産しても、受託者の財産とは隔離されるので、安心して管理を続けられます。

家族信託で、不動産を信託財産とする場合で信託する不動産に抵当権が設定されている場合には、所有者変更のために抵当権者の承諾を得なければなりません。

抵当権者である金融機関の承諾を得る際には、同じ金融機関で信託口口座を開設しておく方がスムーズに承諾を得やすいでしょう。

受託者名義の普通口座は、通常の普通預金口座を開設するときと同じ要領で手軽に手続きを進めることができますが、信託口口座はそうはいきません。

そこで、いざ信託口口座を利用するとなった際にスムーズに手続きを行えるよう、手続きの流れを解説します。

信託口口座開設にあたって必要となるステップは以下の通りです。

1つずつ順に確認していきましょう。

信託口口座を開設する前に、まずは信託契約書の草案を作成し、家族信託の内容を決めなければなりません。

家族の中で誰が受託者となり、どの財産を信託の対象とするのか、信託財産をどのように使うのかといった内容です。

これらが信託契約書の中できちんと定められていないと、信託口口座を開設できなかったり、家族信託そのものが無効になったりする恐れがあります。

法律上有効な契約書を作成するためには、税務や法務などの知識が必要不可欠です。弁護士や司法書士をはじめとした専門家に相談のうえ、信託契約書を作成するようにしましょう。

またこのとき、委託者や受託者、受益者を交えて話し合いながら、家族の希望を実現できるような設計を考えることが大切です。

信託契約書の草案を作成したら、銀行に送り審査してもらいます。

審査の対象となるのは、家族信託の当事者の続柄や信託の目的、内容に不備や不正がないか、トラブルの有無などさまざまな項目です。

専門家に相談のもと信託契約書を設計していたとしても、銀行によっては銀行が指定する条項を追加するよう求めてきたり、銀行に紹介された専門家のチェックを受けるよう指示されたりする場合もあります。

一般的に1週間〜1ヶ月ほど時間を要することになるため、スケジュールに余裕を持って計画を立てると良いでしょう。

審査が完了し信託契約書の内容が固まったら、信託契約書を公正証書にします。

信託口口座の開設には、銀行に信託契約書案を提示する必要がありますが、その際、最終的に信託契約書が公正証書で作成されることを開設の条件としている銀行がほとんどです。

そのため、銀行の審査を受けた信託契約書は、必ず公証役場で公正証書化しましょう。

また、信託契約書の他には以下のような書類を求められる場合があります。

これらの書類は、口座を開設する銀行によって異なる場合があるため、事前に銀行に確認しながら計画的に集めておきましょう。

公正証書化した信託契約書など必要書類の準備ができたら、いよいよ口座開設に移ります。

銀行の窓口へ出向き、口座開設手続きをしてもらいましょう。

なお、銀行によっては受託者と委託者両者の同席を求められる場合もあるため、両者とも都合の良い日で日程を調整することがおすすめです。

口座の開設が無事完了したら、1週間〜10日ほどで通帳やキャッシュカードが届きます。

その後、開設した口座に信託する金銭を振り込んでから初めて、受託者による管理が開始されるという流れです。

| 北海道・東北地方 | 秋田銀行 仙台銀行 七十七銀行 山形銀行 |

| 関東地方 | オリックス銀行 かながわ信用金庫 京葉銀行 埼玉懸信用金庫 さわやか信用金庫 芝信用金庫 城南信用金庫 常陽銀行 西部信用金庫 世田谷信用金庫 千葉銀行 千葉興業銀行 東和銀行 栃木銀行 みずほ信託銀行 三井住友信託銀行 武蔵野銀行 横浜信用金庫 共和証券 大和証券 野村証券 楽天証券 |

| 中部地方 | 北國銀行 北陸銀行 十六銀行 福井銀行 |

| 近畿地方 | 池田泉州銀行 紀陽銀行 第三銀行 百五銀行 福井銀行 三重銀行 |

| 中国・四国地方 | 四国銀行 中国銀行 広島銀行 広島信用金庫 もみじ銀行 山口銀行 百十四銀行 |

| 九州・沖縄地方 | 沖縄銀行 福岡銀行 肥後銀行 宮崎銀行 琉球銀行 |

家族信託用の財産管理口座として信託口口座を開設する場合、どの銀行を選んだら良いかと迷う方もいらっしゃるでしょう。ここでは、信託口口座を開設する銀行を選ぶポイントを3つ紹介します。

信託口口座を開設したいと考えていても、現状では、全ての金融機関が信託口口座を取り扱っているわけではありません。

そのため、信託口口座の開設を検討する場合には、開設を検討する金融機関で、信託口口座の取扱いをしているかを確認するのが最初にすべき作業となります。

信託口口座を取り扱っている金融機関でも、開設費用や開設条件はそれぞれ異なります。

そのため、信託口口座を開設する際には、複数の銀行の開設費用や開設条件を確認して、開設条件を満たしており、費用も問題のないところを選ぶようにしましょう。

一部の金融機関で信託口口座の開設条件を満たしていないとしても、他の金融機関では開設できる場合もあるので、必ず複数の銀行で確認するようにしてください。

信託口口座は、インターネットバンキングの利用や入出金の方法について、一般の口座と比べて厳しい条件が付されるケースもあります。

受託者は、日常的に信託口口座を管理する必要があります。利便性が悪く、利用に手間がかかってしまうと、受託者としての任務を果たせなくなってしまう可能性もあるでしょう。

そのため、金融機関が受託者にとって利用しやすい場所にあるか、インターネットバンキングやATMは使えるか、引き出し上限額はいくらかなどの条件は、開設前にしっかり確認しておくことが重要です。

金融機関の中には、信託口口座の開設で手数料を設定しているケースがあります。

手数料は信託財産額によって変わるのではなく、5〜10万円程度で一律に設定されている場合が多くあります。

ただし、信託口口座の開設の手数料を無料にしている金融機関もあるため、事前に確認しておくと良いでしょう。

家族信託を確実かつ安全に運用するためには、信託専用の銀行口座「信託口口座」の開設が重要です。主な流れをご紹介します。

信託口口座はすべての銀行で取り扱われているわけではなく、対応可能な金融機関は一部に限られます。まずは信託業務に対応している銀行をリストアップし、自身の信託契約内容に対応可能かどうかを確認しましょう。信託財産の種類や受益者の構成によって、対応の可否が異なることもあります。また、信託手数料やサポート体制も銀行ごとに差があるため、複数の銀行を比較検討することが大切です。

銀行によって信託口口座の開設にあたっての要件が細かく定められています。たとえば、信託契約書が公正証書で作成されていること、受託者が個人であること、信託財産が金銭に限られていることなどが一般的な条件です。開設前にこれらの要件を満たしているかを確認し、不足があれば事前に対応を済ませておくことが重要です。要件を満たしていないと、申請をしても口座開設が認められないことがあります。

開設を希望する銀行に対し、信託契約の概要や目的、信託財産の内容を伝えると、銀行側がそれを審査・確認します。銀行は信託の適正性や法的な整合性、マネーロンダリング防止の観点から厳正なチェックを行います。そのため、契約内容や信託スキームが明確に整理されていることが求められます。必要に応じて、信託契約書の修正や追加資料の提出を求められることもあります。

信託口口座の開設には、信託契約書(原本および写し)、委託者・受託者の本人確認書類、印鑑証明書、住民票などの書類が必要となります。場合によっては、受益者の情報や税務関連書類の提出も求められることがあります。提出書類の不備は手続きの遅延につながるため、事前に銀行の案内に従って漏れなく準備しておくことが大切です。司法書士や専門家と連携しながら準備を進めると安心です。

すべての確認と準備が整ったら、銀行窓口で信託口口座の開設手続きを行います。手続きでは、提出書類の確認や必要事項の記入を経て、審査が通過すれば口座が開設されます。開設後は、信託契約に従って受託者が資金の管理・運用を行い、必要に応じて受益者に給付を行う体制が整います。なお、口座開設までに数週間かかる場合もあるため、早めにスケジュールを立てて動くことが大切です。

信託口口座は、委託者名義の口座や信託専用口座にはない制限もあります。ここでは、信託口口座を開設する際の注意点を3つ紹介します。

信託口口座は年金の受取口座にはできません。

年金受給権は、委託者の一身専属的な権利であって、そもそも信託財産とすることができません。そのため、年金の受け取りは、委託者名義の口座か、後見人名義の口座である必要があります。

受け取った年金も、受託者が管理したいと考える場合には、任意後見など別途の手続きが必要です。

信託口口座は、取り扱いをしていない銀行も多いです。取り扱っている銀行でも、取り扱い件数が少ないために取り扱いに不慣れな銀行もあります。

取り扱いに不慣れな銀行では、開設手続きに時間がかかったり、開設後の手続きもスムーズにできなかったりする可能性があります。

開設時のやり取りに不安を感じるようであれば、取り扱いに慣れた別の銀行を選ぶのが良いでしょう。

信託口口座は、少額からでは開設できない場合もあります。最低額は、2,000~3,000万円と設定している金融機関が多いです。

最低額の条件は、金融機関によって異なるため、一部の銀行で最低額を満たさない場合でも、複数の銀行で条件を確認してみるようにしましょう。

家族信託口口座を開設できる証券会社は、以下の通りです。

なお、信託口口座を開設できる証券会社は年々増加傾向にあるため、ここに記載されていない証券会社でも信託口口座の取り扱いが始まっている場合があります。

この一覧はあくまでも参考程度に見ていただき、記載されている証券会社以外で信託口口座を開設できるかどうかは、ご自身で確認するようにしましょう。

ここでは、証券会社で家族信託をする方法と手続きの流れについて、5つのステップに分けて解説します。それぞれの手続きについて見ていきましょう。

まずは、信託口口座に対応している証券会社であるかどうかを確認します。

信託口口座に対応していない証券会社も多くあり、証券会社のホームページを確認するか、電話やメールにて問い合わせることで確認が可能です。

また、後ほど信託口口座を開設できる証券会社一覧を掲載していますので、あわせて参考にしてみてください。

次に信託口口座を開設する際に満たさなければならない要件を確認します。

具体的には次のようなものが挙げられます。

開設要件は証券会社ごとに異なるため、どのような要件が設けられているのかを問い合わせて確認しておきましょう。

また、キャッシュカードや口座振替などの一部サービスが利用できない信託口口座もあるため、あわせて注意してください。

信託口口座を開設する際には、信託契約の内容を証券会社にチェックしてもらう必要があります。

証券会社が規定している条文の追加や証券会社指定の専門家のチェックが必要な証券会社もあります。

そのため、証券会社のチェック前に契約を結ぶと、契約内容を修正し契約を結び直さなければならなくなってしまう可能性があるのです。

信託契約書の作成は、証券会社に内容を確認したり相談したりしながら進めることをおすすめします。

証券会社のチェックを受けたら、信託口口座の開設手続きを行います。

開設手続きでは、主に以下の書類が必要であるため、早めに準備しておきましょう。

信託契約書は、トラブルを防ぐために公正証書で作成するように依頼されるのが一般的です。

公証役場に行って作成する必要があり、手続きが長期化する可能性もあるので、早めに作成手続きを進めることをおすすめします。

開設手続きでは委託者・受託者ともに出席しなければならない場合もあるため、スケジュールの調整ができるようにしておきましょう。

契約ができたら、有価証券を新たに作成した信託口口座に移管し、受託者による財産管理がスタートします。

委託者名義の口座で保有したままにしていると、委託者が判断能力を失ったら信託口口座に移管できなくなる可能性があります。

そのため、証券会社との契約を結んだら速やかに有価証券を新たに作成した信託口口座に移管する手続きを進めるようにしましょう。

さまざまな事情により、証券会社で信託口口座を開設するのが難しい場合があります。

その場合、信託専用口座か信託屋号口座を開設することで対応可能です。

信託専用口座で開設する場合、死亡による凍結を回避できない点に注意してください。

信託屋号口座とは、信託の受託者である旨が書かれている受託者固有の口座のことです。

信託屋号口座で管理する財産は受託者の財産となるため、信託専用口座と同じく、死亡による凍結を回避できません。

家族信託で財産を管理するのに、銀行口座の開設は欠かせません。しかし、銀行口座を開設するにも、銀行が提供する「家族信託」のサービスを利用するのか、信託口口座を開設するのか、信託専用口座を開設するのかと、選択肢は多いです。

より適切な財産管理を行うには、それぞれの特徴を理解し、自分たちの事情に合わせて開設する口座を選ぶ必要があります。

どの口座を開設したら良いかと迷う場合には、銀行の前に専門家に相談すると良いでしょう。ファミトラでは、家族信託全般についてのご相談をお受けしています。もちろん、銀行口座の開設についての相談もお受けしていますので、お気軽にお問い合わせください。

詳しくは、銀行の窓口もしくは、家族信託の組成が可能な弁護士やコンサルタントに聞いてみてください。

本記事にも詳細の銀行名の記載がありますので、是非参考にしてみてください。

信託口口座解説に必要な手数料ですが、銀行によって異なります。

一般的には3万円〜10万円の間が多いようですが、無料の場合もあるようです。信託口口座開設をご希望の銀行にまず、ご相談をしてみてください。

家族信託において、受託者が信託財産を適切に管理するためには信託口口座の開設がおすすめです。

受託者個人の財産と分けて管理していることが第三者にもわかるため、誤解を生む可能性を少なくできます。

しかし、信託口口座を開設できるのは一部の銀行や証券会社にとどまっている上、信託口口座の開設には条件が設定されている場合もあるため、信託口口座を確実に開設できるとは限りません。

どの金融機関で開設できるのか、解説の条件を満たしているのかを事前にチェックすることが大切です。

可能な場合は信託口口座を開設し、円滑に信託財産を管理できるようにしましょう。

家族信託に限らず、本記事で解説したような「銀行が取り扱う家族信託と一般的な家族信託、どちらの利用が適しているか」など、お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、家族信託に興味がある方は、ファミトラまでぜひご相談ください。

化粧品メーカーにて代理店営業、CS、チーフを担当。

教育福祉系ベンチャーにて社長室広報、マネージャーとして障害者就労移行支援事業、発達障がい児の学習塾の開発、教育福祉の関係機関連携に従事。

その後、独立し、5年間美容サロン経営に従事、埼玉県にて3店舗を展開。

7年間母親と二人で重度認知症の祖母を自宅介護した経験と、障害者福祉、発達障がい児の教育事業の経験から、 様々な制度の比較をお手伝いし、ご家族の安心な老後を支える家族信託コーディネーターとして邁進。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。