1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

「投資信託」や「信託銀行」など、「信託」という言葉を一度は聞いたことがあると思います。「信託」の利用を考えているが、いろいろな種類があってよくわからないという方も多いでしょう。

この記事では、「信託」とは何か、信託のメリット・デメリット、財産を信託する場合の注意点、信託の種類と選び方など、信託について様々な観点から解説します。今後、信託の利用を考えている方は、本記事をぜひご活用ください。

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

そもそも「信託」とはどういう意味なのか正確には知らない方もいるのではないでしょうか。

「信託」とは、信託法で、特定の者が、一定の目的の達成のために財産の管理・処分などの必要な行為をすることと定められています。

簡単に言うと、自分の財産の管理・運用を信頼のおける人に託す制度のことをいいます。「投資信託」や「家族信託」など「信託」と名のつくものは、基本的には自己の財産を他人に管理・運用してもらう制度であるといえます。

以下では、信託の仕組みを3者間の関係とともに説明していきます。

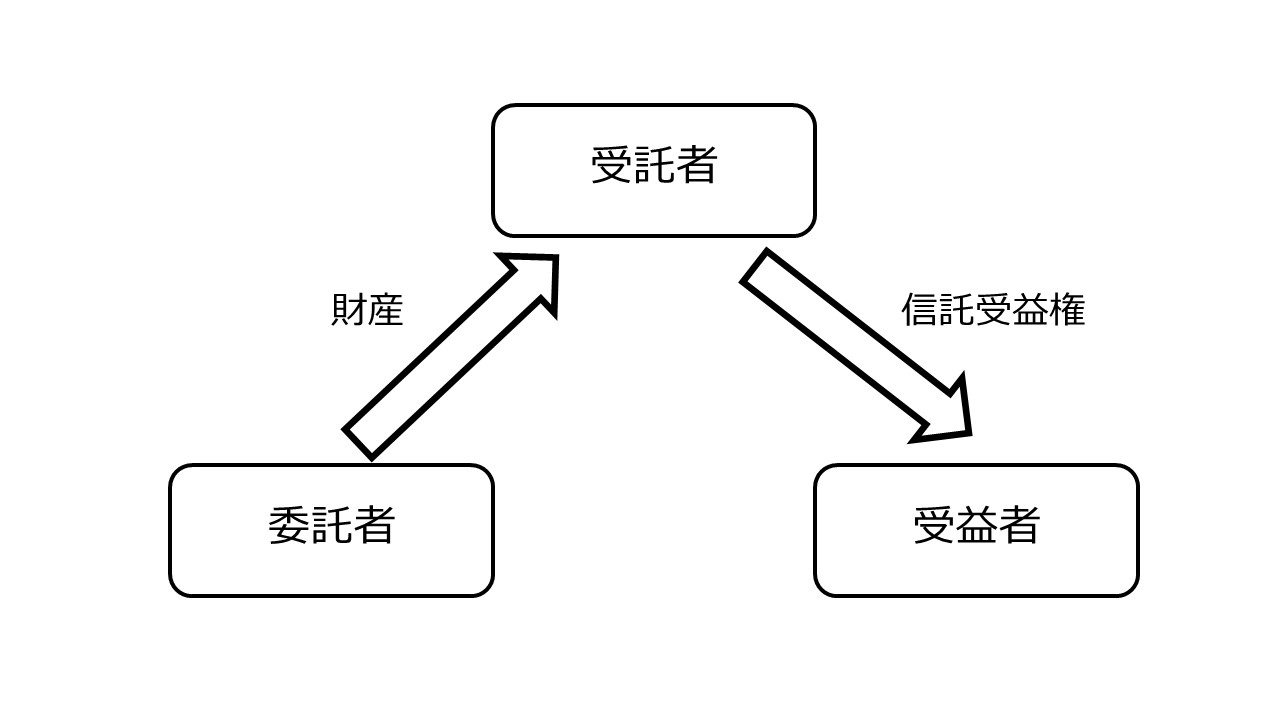

信託は、「委託者」、「受託者」及び「受益者」の3者によって成り立つ仕組みです。この3者間の関係は以下の通りです。

①「委託者」が「受託者」に財産を託します。

②「受託者」は「委託者」の財産について管理・運用します。

③「受託者」の運用によって生じた金銭などの利益を「受益者」が受け取ります。

「委託者」とは、財産の管理・運用を託す人のことを指します。

「受託者」とは、財産の管理・運用を任される人で、例えば家族や信託会社などです。

「受益者」とは、財産の運用により生じた金銭などの利益を受け取る人で、信託財産によって生じた金銭などの利益を受け取ることができる権利を有します。この権利は「信託受益権」と呼ばれています。なお、家族信託においては「委託者」=「受益者」であることが多いです。

3者間の関係を図でまとめると、以下の通りです。

信託の仕組みにおいて説明した通り、委託者は、受託者に財産の運用・管理を委託します。この財産を「信託財産」といいます。

信託法における「信託財産」とは、受託者に属する財産であり、信託によって管理・処分をする一切の財産であると定義されています。「一切の財産」とされている通り、信託財産の種類に制限はありません。

信託財産は、土地、建物、お金、有価証券といった金銭的価値のあるものを指します。

信託とは、自己の財産管理や財産運用を信頼のおける人に託す制度のことです。

委託者は、信託を行うことにより叶えたい目的や目標があって、そのために自己の財産の管理・運用を受託者に委託します。この目的を、信託目的といいます。信託目的も信託財産と同様に、委託者によって自由に定めることが可能です。

信託目的の一例として、以下に挙げる目的があります。

「信託」と一口に言っても様々な分類の仕方と種類があります。それぞれの分類によって「信託」の種類は複数あり、種類によって意味が異なってきます。

以下では、2つの分類における「信託」の種類について説明します。

まず、信託を分類する方法として受託者の違いによる分類があります。この分類は、大きく分けて「商事信託」と「民事信託」の2つの種類に分けられます。

「商事信託」とは、委託者の財産の管理・運用を行う受託者が、営利目的で行う信託のことをいいます。つまり、商売として行う信託のことです。

委託者の例として、信託銀行、信託会社、信託契約を行う代理店などが挙げられます。

信託銀行は、通常の銀行業務の他、信託業務も取り扱っている銀行のことをいいます。信託会社とは、主に信託業務を行う会社のことです。信託契約を行う代理店とは、信託銀行や信託会社から委託を受け、信託契約の代理などを行う代理店のことを指します。

例えば、投資信託や遺言信託など一般的な信託商品は、証券会社などが事業として提供する信託ですので、商事信託に該当します。

「民事信託」とは、委託者の財産の管理・運用を行う委託者が、営利を目的とすることなく行う信託のことをいいます。「商事信託」との違いは、受託者が営利目的で信託を行うか否かです。

「民事信託」のうち、委託者及び受託者が家族同士である場合、家族信託といいます。「民事信託」=家族信託の意味で用いる場合もあります。

なお、家族信託については、以下のリンクをご参照ください。

信託には、上記の通り「受託者」による分類の他、「委託者」や「受益者」の違いによる分類もあります。以下では、3つの分類における「信託」の種類について説明します。

1つ目の分類方法は、委託者や受益者が個人の場合の信託です。この分類における信託は、個人の生活に密接に関連した信託が多くなっています。

典型的な信託として、遺言信託が挙げられます。遺言信託とは、信託銀行や証券会社などの金融機関が遺言書の作成・保管・執行を一貫してサポートしてくれるサービスです。この場合の委託者は、遺言者個人です。

他には、投資信託もこの分類に入ります。投資信託とは、投資家から集めた資金を運用の専門家が株式などに投資・運用するサービスのことをいいます。この場合の委託者は、投資家個人です。

その他、年金信託、生命保険信託、金銭信託などがこの分類に入ります。

2つ目の分類方法は、委託者が法人の場合の信託です。委託者が個人の場合の信託とは異なり、法人の従業員の福利厚生や、法人の資金調達などが信託目的です。

個人の場合の信託よりも聞きなれない信託が多いですが、例えば有価証券信託が挙げられます。有価証券信託とは、法人が保有する有価証券を、信託銀行などが法人に代わって運用・管理を行う信託です。

その他、株式交付信託、資産流動化の信託、担保権の信託などがこの分類に入ります。

3つ目の分類方法は、委託者が公益・福祉目的で行う信託です。この場合の受益者は、公益法人や福祉活動を行う団体など様々です。

この分類方法における信託の例として、例えば公益信託があります。公益信託とは、委託者が受託者に対して委託者の財産を移転し、その財産を公益目的のために管理・運用する信託です。

その他、特定贈与信託、後見制度支援信託、特定寄附信託などがこの分類に入ります。

信託とは、委託者が自分の財産の管理・運用を信頼のおける委託者に託す制度です。ではなぜ、委託者は自分自身で財産を管理・運用せず委託者に託すのでしょうか。その理由は、信託を利用すると様々なメリットがあるからです。

信託全般にいえる大きなメリットは、「倒産隔離機能」と「転換機能」が備わっていることです。

「倒産隔離機能」とは、委託者が仮に倒産しても、信託財産が倒産によって影響を受けることがない機能のことをいいます。委託者がもし倒産をしてしまった場合、委託者が保有する財産は破産財団に組み入れられ、債権者に対する配当に充てられてしまいます。しかし、財産を信託しておけば、委託者の財産は倒産によって影響を受けないのです。これは大きなメリットといえます。

「転換機能」とは、信託財産が「受益権」と呼ばれる権利に転換される機能のことをいいます。これにより、信託財産は信託を行う目的に応じた形に転換することが可能です。

商事信託を利用するメリットは主に次の3つです。

1つ目のメリットは、委託者自身が財産を管理・運用する必要がなくなるため、財産管理の負担が軽減できる点です。財産管理の時間的余裕がない方にとってはありがたい制度といえるでしょう。

2つ目のメリットは、委託者自身が財産を管理・運用する能力がない場合に、専門家が委託者に代わって管理・運用することによって、より適切な管理・運用が期待できる点です。

3つ目のメリットは、受託者が信託銀行や信託会社など免許・認可を受けた専門家に委託できる点です。商事信託における受託者は、内閣総理大臣の免許・許可が必要であるため、使い込みなどのリスクがなく、安全に長期の資産管理ができます。

民事信託を利用するメリットは主に次の2つです。

1つ目のメリットは、商事信託、成年後見制度と比べて柔軟な運用ができる点です。商事信託のデメリットとして、利用するのに高額な費用がかかる点が挙げられます。民事信託であれば営利を目的としないため、そのようなデメリットはありません。

成年後見制度のデメリットとして、原則として成年後見人を途中で解任することはできない点が挙げられます。民事信託であれば、受託者を解任できないというデメリットはありません。

2つ目のメリットは、委託者の二世代先以降の相続についてもあらかじめ決めることができる点です。遺言の場合、その効力は一世代限りです。例えば、子に相続させるが、子が死亡した場合には孫に相続させる、というような遺言はできません。一方で、民事信託の場合、受益者を二世代先以降にすることも可能です。

信託を利用した場合、様々なメリットが得られますが、一方でデメリットもあります。以下では、商事信託及び民事信託を利用した場合のデメリットを説明します。

商事信託を利用する場合のデメリットは主に次の2つです。

1つ目は、必ず信託報酬がかかる点です。商事信託は民事信託と異なり、営利目的のため、必ず信託報酬がかかります。信託銀行や信託会社に支払う管理費用や運用報酬などが定期的に発生するため、かかるコストは比較的高額であるケースが多い傾向にあります。

2つ目は、信託財産の範囲や目的などの柔軟性が低い点です。商事信託の信託財産は原則として金銭に限定される点です。また、信託商品を取り扱う信託銀行や信託会社によっては、信託する財産が少なくとも100万円以上であることが条件とされる場合が多いです。そのため、少額の金銭の信託ができない場合が多いです。

民事信託を利用するデメリットは主に次の2つです。

1つ目は、受託者による使い込みなど、トラブルの危険性がある点です。民事信託は商事信託と異なり、受託者になるための免許・許可などは不要です。そうすると、受託者を確実に信頼できないため、商事信託よりもトラブルは多くなる傾向が見られます。

2つ目は、受託者になった家族の負担となる可能性がある点です。受託者には、信託財産の管理責任が生じます。例えば信託不動産の老朽化により第三者に危険が生じた場合、受託者である家族が責任をもって対処しなければなりません。

以下では、信託の活用事例を2つ紹介します。1つは「遺言信託」の活用事例、もう1つは「家族信託」の活用事例です。

遺言信託とは、信託銀行や証券会社などの金融機関が遺言書の作成・保管・執行を一貫してサポートしてくれるサービスのことをいいます。以下では、「遺言信託」を活用したケースを1つご紹介します。

Aさんは、常々、自分が亡くなった後の遺産相続について、親族に負担をかけたくないと思っていました。しかし、遺言について作成方法などがよくわからず、自分の書いた遺言について効力があるのか心配でした。

そこでAさんは、「遺言信託」を利用することにしました。遺言信託に申し込んだAさんは、信託銀行のスタッフからのサポートを受け、遺言書を作成することができました。また、Aさんが亡くなり相続が開始された後、信託銀行が遺言執行者として煩雑な相続事務を行ってくれるとのことで、親族に負担をかけたくないという希望も叶えることができました。

このように、遺言信託を活用することによって、信託銀行などのスタッフから相続手続きの様々なサポートを受けることが可能です。

「家族信託」とは、民事信託のうち、委託者及び受託者が家族同士である場合をいいます。ここでは、「家族信託」を活用したケースを1つご紹介します。

Bさんは、実家で暮らす母親と離れて1人暮らしをしていました。母親が認知症になると資産が凍結されてしまうおそれがあることを知ったBさんは、母親が認知症になった場合に実家を売却できなくなることを心配していました。そこでBさんは母親と相談し、母親がまだ元気なうちに家族信託を活用することにします。家族信託により、母親は実家を売却する権利をBさんに託したのです。

その後、Bさんの母親は認知症になったものの、家族信託のおかげでBさんは実家を売却することができました。

このように、家族信託を活用することで、認知症による資産凍結の対策をすることができます。

信託には大きく分けて「民事信託」と「商事信託」の2種類があることを説明しました。では、民事信託と商事信託、どちらを選ぶべきでしょうか。メリット・デメリットで説明した通り、民事信託のほうが商事信託よりも柔軟性が高く費用がかかりません。よって、まずは民事信託で対応可能かを検討してみると良いでしょう。

信託の目的に合致しそうな信託商品やサービスがある場合は、専門家に相談してみて民事信託と商事信託のどちらが合っているかを検討すると良いでしょう。

以下では、民事信託が向いているケースと、商事信託が向いているケースについて説明します。

商事信託が向いているケースは主に以下の3つです。

1つ目は、家族・親族に受託者となってくれる人がいない場合です。民事信託は営利を目的とすることなく行う信託ですから、委託者及び受託者が家族同士であることがほとんどです。そうすると、家族・親族に受託者となってくれる人がいない場合、民事信託は向いていません。一方、商事信託の場合、信託銀行などが受託者となるので、家族・親族に受託者となってくれる人がいなくても信託が可能です。

2つ目は、家族・親族が受託者となると揉めそうな場合です。家族・親族が受託者となる民事信託では利害が絡むことが多く、家族・親族間で揉めるケースがみられます。一方、商事信託であれば受託者は信託銀行などですから、家族・親族特有の利害関係が絡むことはありません。

3つ目は、家族・親族の中に事務処理が得意な人がいなかったり、仕事が忙しい人しかいなかったりするような場合です。このような場合は、信託事務の処理に精通している信託銀行などに商事信託を依頼するのが良いでしょう。

民事信託が向いているケースは主に以下の3つです。

1つ目は、信託財産を家族・親族だけで管理したい場合です。商事信託は受託者が信託銀行などの専門家であり、外部の人が関わることを避けることができません。一方、民事信託は委託者及び受託者を家族・親族のみにすることが可能であるため、信託財産を家族・親族だけで管理することが可能です。

2つ目は、費用をかけたくない場合です。商事信託は、営利を目的としていますから、必ず信託報酬が発生します。信託報酬が発生することを避けたい場合、民事信託が向いているといえるでしょう。

3つ目は、思い通りに相続先を決めたい場合です。遺言によって相続する者を決める場合、直接の相続人しか選ぶことができません。一方、民事信託であれば、直接の相続人の他、その次の相続人も指定することができます。

以上、民事信託が向いているケースと、商事信託が向いているケースについて説明しました。上記の例は、民事信託が向いているか商事信託が向いているか比較的判断しやすいケースです。

実際には、民事信託が向いているのか商事信託が向いているのか判断に迷うケースもあります。そのような場合、家族信託をサポートしているファミトラにご相談ください。

以下では、信託に関するよくある質問2つについて回答します。

結論から言うと、原則として遺言よりも信託のほうが優先されます。遺言を作成した後に信託契約を締結した場合、遺言は撤回されたものとみなされます。信託契約締結の後に遺言を作成した場合も、信託契約を締結した時点で信託財産は相続財産から除外されるので、遺言の影響を受けません。

よって、遺言の作成が先か、信託が先かにかかわらず、信託のほうが優先されます。

信託は、受託者と受益者との間で合意が成立すればいつでもやめることが可能です。これは、原則として成年後見人を途中で解任することのできない成年後見制度にはないメリットといえるでしょう。

ただし、商事信託では解約手数料が発生することがあるので注意が必要です。

一口に信託といっても、様々な種類と特徴があることがおわかりいただけたと思います。信託にはデメリットもありますが、信託の仕組みや特徴を理解して活用すれば、メリットを得られるでしょう。

信託の仕組みや種類について不明点がある方は、ファミトラまでお気軽にお問い合わせください。

化粧品メーカーにて代理店営業、CS、チーフを担当。

教育福祉系ベンチャーにて社長室広報、マネージャーとして障害者就労移行支援事業、発達障がい児の学習塾の開発、教育福祉の関係機関連携に従事。

その後、独立し、5年間美容サロン経営に従事、埼玉県にて3店舗を展開。

7年間母親と二人で重度認知症の祖母を自宅介護した経験と、障害者福祉、発達障がい児の教育事業の経験から、 様々な制度の比較をお手伝いし、ご家族の安心な老後を支える家族信託コーディネーターとして邁進。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。