1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

65歳以上になると、5人に1人が発症するといわれる「認知症」。

TVや雑誌で取り上げられることも多くなってきましたが、語られるテーマは「介護の苦労」や「家族のコミュニケーション問題」がほとんど。

しかし、認知症の備えで最も気にすべきは

【財産管理の問題】です。

”自分は人より蓄えが十分にあるから大丈夫”

と安心している方は、特に要注意。

実はいま、賃貸不動産を持っていることが原因で、認知症になった時にかえって生活に困窮してしまうケースが増えているんです。

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

認知症になると「意思判断能力がない」と見なされ、法的な契約行為を行うことがとても困難になります。

そのため、賃貸不動産の経営においては、下記が行えなくなる可能性があります。

▶︎ 物件を入居者に貸すことができなくなり、空室が増えていきます。

▶︎ 空室が増えて赤字が続いたとしても、売却ができなくなります。

つまり、老後生活の安定した利益を求めて賃貸不動産を購入していたにもかかわらず、

認知症になると、逆に損失を産み続けてしまうことになります。

しかも、売却が難しいので、資産は減り続けていきます。

そのため、生活自体が苦しくなり、家族に生活費・介護資金を負担してもらうことに。

”家族に迷惑をかけたくない”

と考える方にとっては、耐え難い状況です。

意思判断能力がない認知症の方に代わりに、他の人が契約を行えるようにする制度というものがあります。

代表的なのが「成年後見制度」です。

成年後見制度とは、認知症などで財産を管理できなくなった人の代わりに、第三者がその財産を管理して守ってくれる制度です。

この第三者は「成年後見人」と呼ばれ、家庭裁判所によって信頼できる人が任命されます。

(本人は「被後見人」と呼ばれます。)

成年後見人は、”財産を守る”という原則の元、認知症の方が契約した不当なサービスを解除できたりなど、様々な手続きを代行できます。

そのため、不動産経営に関する契約もすべて代行することができます。

しかし、成年後見制度にはデメリットも多く、実際に利用するかどうかは慎重に考える必要があります。

ここでは、特に注意しておきたい2つについて触れておきます。

成年後見制度では、被後見人の不利益になることは認められていません。

そのため、大切な家族のために賃貸不動産を活用することができません。

例えば、下記のような行為は本人の利益を減らすため、認められていません。

成年後見制度では、信頼できる家族が必ずしも被後見人に任命されるわけではありません。

実際には、司法書士や弁護士など、家族と関わりのない第三者が任命されることがほとんどです。

そして、士業の後見人が就任した場合は、

毎月2万円~6万円もの報酬を、被後見人が亡くなるまで払い続けることになってしまいます。

ここ数年、「成年後見制度」に代わって

「家族信託」という制度が注目を集めています。

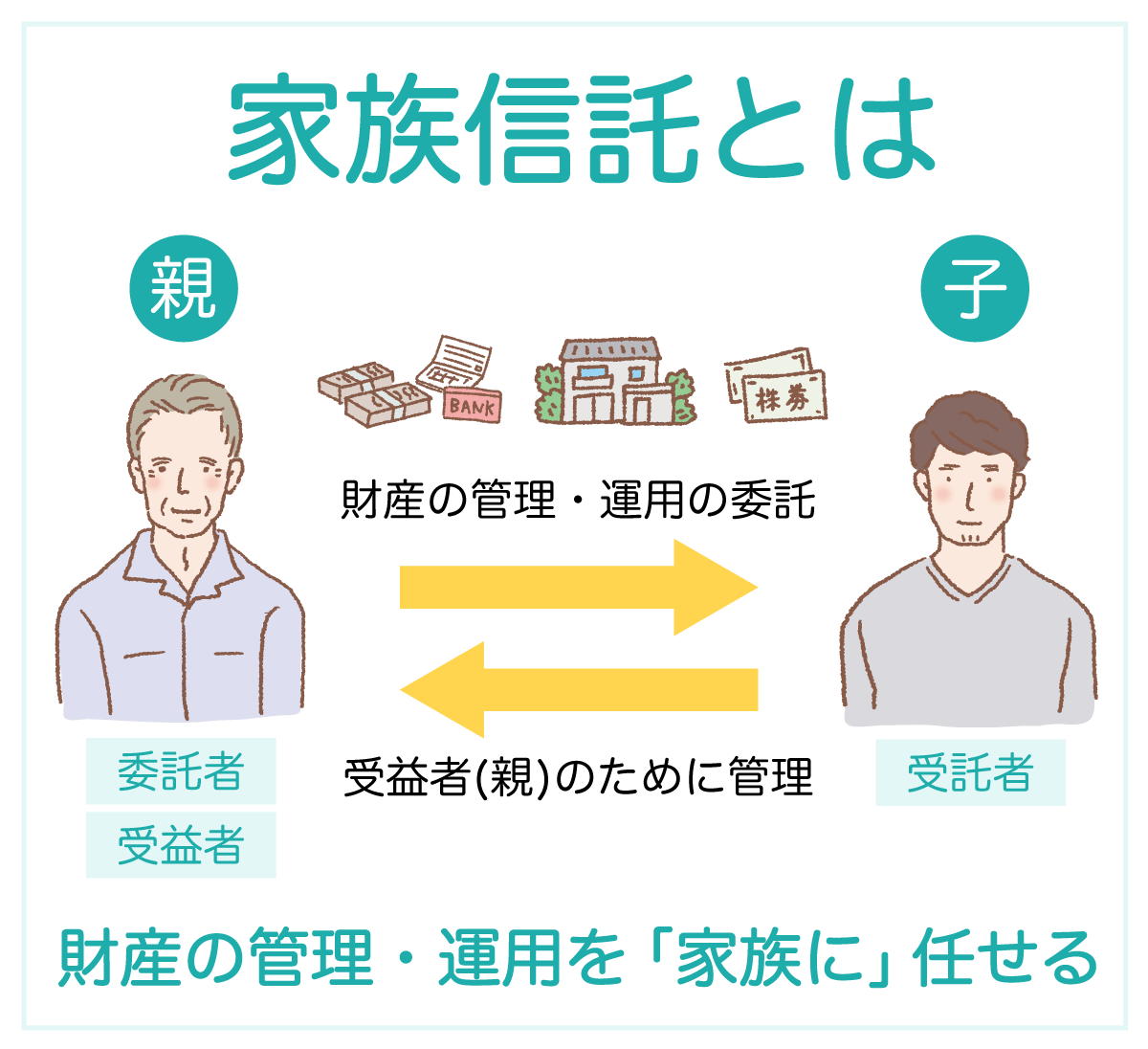

「信託」とはわかりやすく言えば、

「自分の大切な財産の管理と運用を、他の信頼できる人に任せる」ことができる制度です。

つまり、「家族信託」とは、

「親御さんの財産の管理と運用を、息子さんなど、家族に任せる」ことができる制度です。

そのため、認められない行為が多かった成年後見制度とは異なり、任された家族が色々な目的で柔軟に不動産を活用することができます。

賃貸不動産の契約や売却もすべて、子どもに判断と実行を任せることができます。

家族に大きな裁量を任せられるんだろうけど、逆にそれが不安。

好き勝手に不動産を運用されるのは困るし、知識のない家族には任せられない。

こういった疑問を持つ方もいるようですが、家族信託の利点が活きるのはまさにこういった「細かい部分」です。

家族信託は、信託する資産・管理目的・管理の方法・信託相手などを予め細かく定めておくことができます。

つまり、自分が任せたいと思ったルールや方法で任せることができるのです。

例えば、所有者(=不動産の登記簿上の名義人)と受益者(家賃収入などを得る人)を同じにしたり、別にしたりすることも自由にできます。

そのため、存命中の家賃収入は生活のために自分が受け取る設定にしておき、亡くなった後はそのまま信託を継続させて、家賃収入の権利を子供に引き継がせるということもできます。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

信頼できる家族に柔軟な財産管理を任せられる家族信託ですが、気をつけたい点もあります。

家族信託は比較的新しい制度のため、扱える専門家の数が限られています。

その選りすぐりの専門家に支払う報酬も、安くはありません。

そのため、家族信託を検討される際には、

費用面の確認がとくに重要です。

家族信託は、認知症になってしまった後では利用ができません。

というのも、家族信託は「信託契約」という契約が必要なため、認知症で意思判断能力がないと見なされると、その契約行為ができなくなってしまいます。

このため、早めに準備しておくことが重要になります。

高度で幅広い知識が必要なため、扱える専門家の少ない家族信託ですが、

2020年に、「ファミトラ」という家族信託「専門」のサービスが新しく登場しています。

ファミトラは、「家族信託の低価格化」と「はじめてでも気軽に利用できるわかりやすさ」が注目を集めているサービスです。

「多くの人にとって必要なはずの家族信託という仕組みが、高額な費用がかかるために実際は利用されていない」

という問題を解決するために生まれたという経緯があります。

文藝春秋やプレジデントをはじめ、日本経済新聞でも度々取り上げられており、さまざまな方面から注目を集めています。

これまでは高額になりがちだった家族信託組成ですが、

ファミトラなら、初期費用が110,000円(税込)〜という低価格で家族信託組成のサポートを受けることが可能です。

低価格でありながら、サービスの質もとてもしっかりしています。

サポートしてくれるすべての相談員が、「家族信託コーディネーター」や「家族信託専門士」という専門資格をもっています。

低価格かつ、高い専門性をもったサポートを受けられるため、2020年のサービス開始ながら、相談実績は既に7,000件を突破しています。

既に書いた通り、家族信託は、認知症になる前にしか活用できず、認知症はどんな人でも発症する可能性があります。

そういった意味で、賃貸不動産を持っている人であれば誰もが認知症対策を行っておくべきと言えます。

あなたの賃貸不動産で大切な家族を経済的に苦しめないよう、

今のうちに家族信託でしっかり対策をしておきましょう。

ファミトラでは、無料ですぐに詳しい資料を取り寄せることができますので、気になる方はまずは資料請求してみてください。

家族信託のわかりやすい解説や、実際に利用する場合の費用、

さらには事例やメリットを伝えるパンフレットも届きます。

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

これを読めば「家族信託」のことが丸わかり

全てがわかる1冊を無料プレゼント中!

家族信託の仕組みや実際にご利用いただいた活用事例・よくあるご質問のほか、老後のお金の不安チェックリストなどをまとめたファミトラガイドブックを無料プレゼント中!

これを読めば「家族信託」のことが

丸わかり!全てがわかる1冊を

無料プレゼント中!

PDF形式なのでお手持ちのスマートフォンやパソコンで読める。「家族信託」をまとめたファミトラガイドブックです!

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。