1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

家族信託とは、財産管理の権限を信頼できる家族に事前に移し、契約内容に従って運用や処分を任せる制度です。

自分の判断能力が確かなうちに契約を結ぶことで、将来認知症になった場合でも資産が凍結されることなく、日常生活に必要な支出や不動産処分などが円滑に行えるように備えることができます。

具体的には、例えば親が認知症の兆しが出始めた際でも、信託契約により子どもを「受託者」として定めておくことで、銀行口座から年金や医療費を引き出したり、不動産を売却してその資金を親の介護費用に充てたりすることが可能になります。

これにより、成年後見制度のように法的手続きで口座凍結されるリスクを避けつつ、柔軟かつ迅速な財産管理が可能になります。

田中 総

(たなか そう)

2010年、東証一部上場の不動産会社に新卒で入社し、10年以上に渡り法人営業・財務・経営企画・アセットマネジメント等の様々な業務に従事。

法人営業では遊休不動産の有効活用提案業務を担当。

経営企画では、新規事業の推進担当として、法人の立ち上げ、株主間調整、黒字化フォローの他、パートナー企業に出向して関係構築などの業務も経験。

司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。

田中 総

家族信託コーディネーター/宅地建物取引士/不動産証券化協会認定マスター

東証一部上場のヒューリック株式会社 入社オフィスビルの開発、財務、法人営業、アセットマネジメント、新規事業推進、経営企画に従事。2021年、株式会社ファミトラ入社。面談実績50件以上。首都圏だけでなく全国のお客様の面談を対応。

親が認知症などを発症した場合に起こりうる最も重大なデメリットは、金融口座の凍結でしょう。金融口座が凍結されると、本人であっても口座のお金を引き出せなくなります。年金などの生活費も引き出せなくなってしまうので、まさに死活問題です。

このようなデメリットを解決する手段の1つが家族信託です。同様の制度として成年後見制度がありますが、家族信託はより柔軟な財産管理ができることから、近年注目されています。

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

家族信託とは、信託契約により、委託者が信頼できる受託者に財産の管理・処分・承継を任せる制度です。

判断能力が低下した後も、契約内容に沿って財産を活用できるため、相続対策や認知症リスクへの備えとして有効です。

信託の関係者は主に3者います。

関係性を図で表すと、次の図のようになります。

※認知症対策の信託は多くの場合、委託者と受益者が同一人物となります。この形は「自益信託」と呼ばれ、所有権のみを受託者へ移すことになります。つまり、信託財産の実質的な所有者は受託者ではなく受益者となるため、贈与税などは課税されません。

受益者とは、信託財産から生じる利益を受け取る権利を有する人のことです。受益者には、受託者が信託契約の内容に沿って受益者のために信託財産を管理・運用・処分しているかを監督する役割があります。

受託者の役割は、上述したように、受益者のために信託財産を信託契約の内容に沿って信託財産の管理・処分・運用することです。受託者には大きな権限が与えられるので、権限の濫用防止と受益者の利益の保護のため、重い義務を負っています。

受託者の主な義務は以下のとおりです。

受益者は、信託財産から生じる利益を受ける権利だけではなく、自分の利益を守るための権利(受益権)を与えられています。

受益権の主なものは以下のとおりです。

受益者は、特定の者であれば、個人・法人を問わずになることができます。

例えば以下の者が、受益者になれます。

ただし、受託者と受益者が同一になった場合、その状態が1年継続すると家族信託自体が終了します。

信託財産として託す財産には、法律上の制限はありません。基本的に財産上の価値があるものであれば、信託財産とすることができます。

ただし、年金受給権のような一身専属的な財産については、信託財産の対象とすることができません。

また、不動産の中でも「農地」は、家族信託の運用上、信託財産とすることが困難です。登記簿上の地目が「畑」や「田」になっている土地を信託する場合は、農業委員会の許可が必要となりますが、許可されることが難しいためです。

不動産、現金、有価証券(株式、投資信託、債券など)、絵画、骨とう品、車、バイク、船舶、著作権、特許権などの知的所有権、家畜やペット など

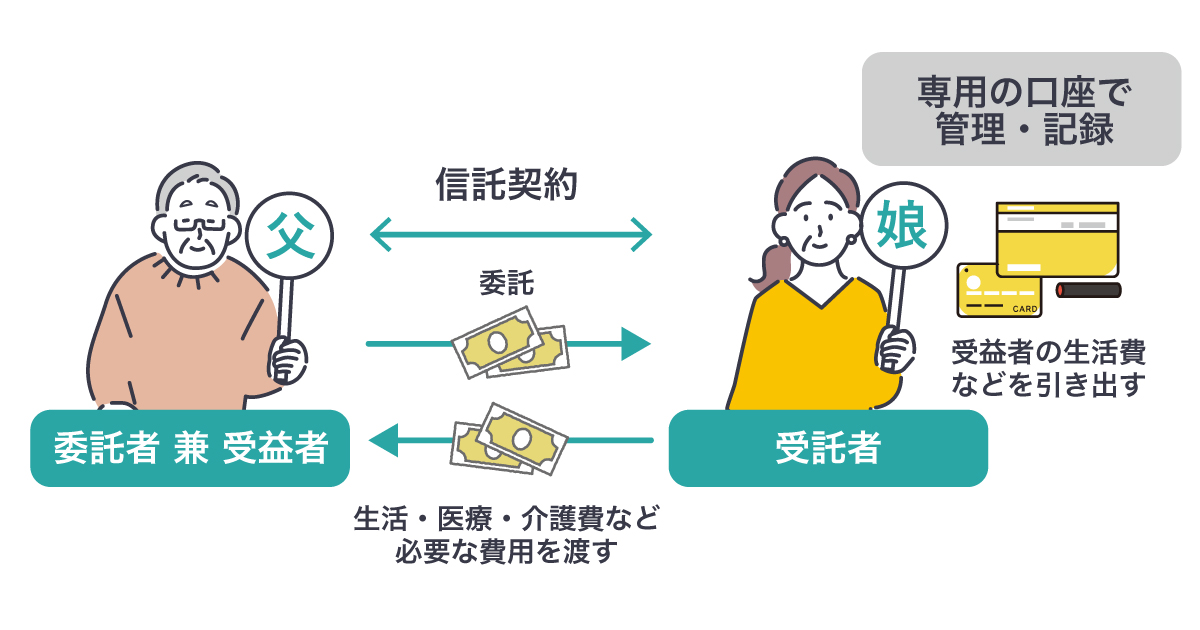

家族信託を利用することで、委託者(財産を預ける人)に代わり、受託者(信託を管理する家族など)が銀行口座から生活費や医療費などの必要資金を引き出し、受益者(財産の利益を受ける人)に渡すことが可能になります。

特に、高齢者が認知症を発症した場合、銀行口座が凍結されてしまうケースが多いですが、家族信託を活用すれば、こうした資金管理の問題を回避できます。

また、通常であれば本人の同意がない限り、家族であっても口座からの引き出しはできません。しかし、家族信託を設定しておけば、受託者が適切に資金を管理し、必要な支払いを行うことが可能です。

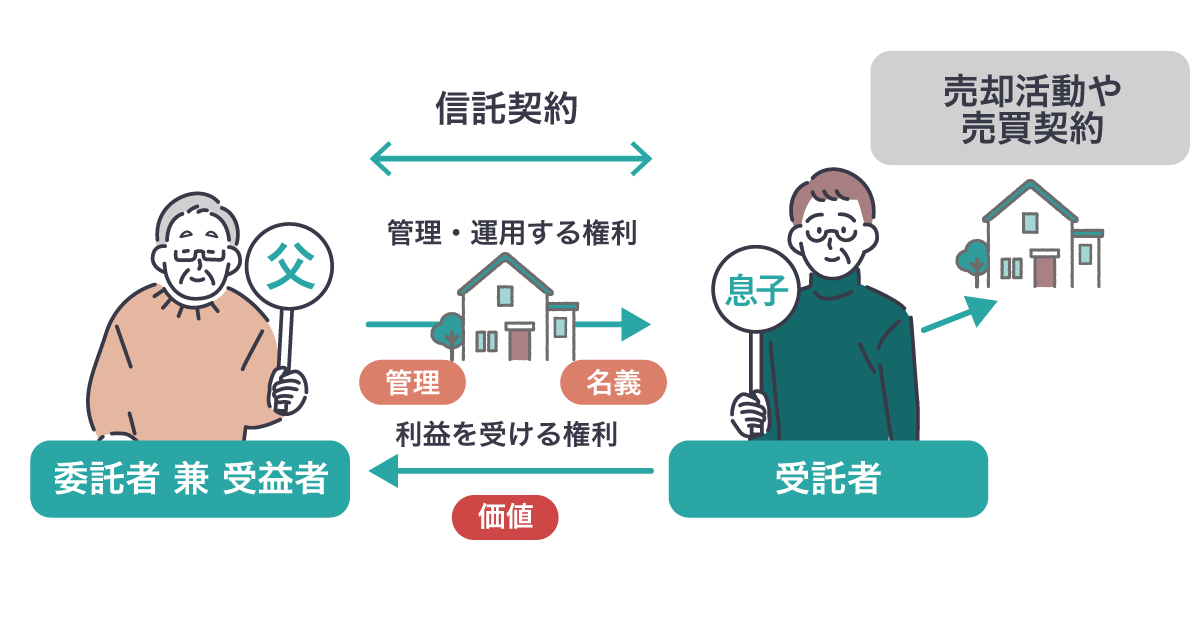

家族信託を利用することで、委託者(例:親)が所有する不動産の売却活動や売買契約を、受託者(例:子)が代わりに行うことが可能になります。そして、不動産売却によって得られた資金は、受益者(例:親)が受け取る仕組みです。

家族信託の大きな特徴の一つは、財産の管理・運用権と、その財産から生じる利益を受ける権利を分けられる点にあります。これにより、例えば親が所有する不動産を子が管理・売却し、売却益は親が受け取るといった柔軟な運用が可能になります。

一般的に、不動産の名義人が認知症などで判断能力を失うと、その不動産を売却するには成年後見制度を利用する必要があります。しかし、家族信託を設定しておけば、受託者がスムーズに売却を進めることができるため、手続きの煩雑さや財産の凍結を防ぐことができます。

家族信託を活用することで、不動産の円滑な管理・運用が可能となり、将来的に本人の判断能力が低下した場合でも売却が滞るリスクを軽減できます。資産承継の手段としても有効な仕組みであり、早めの検討が推奨されます。

では、なぜここ数年において、家族信託が注目されるようになってきたのでしょうか。 その背景には、以下のような問題があると考えられます。

平均寿命とは、0歳時点で何歳まで生きられるかを統計から予測した「平均余命」のことです。一方で、健康寿命とは、「健康上の問題で日常生活が制限されることなく生活できる期間」を指します。

世界保健機関(WHO)が発表した「世界保健統計 2022」によると、私たち日本人の平均寿命と健康寿命の差は、約10歳もあるとされています。

これはつまり、日本人には、病気やケガなどが原因で自力で日常生活を送ることが困難になり、介護が必要な状態が平均して約10年もあるということです。

現在、平均寿命と健康寿命の差をいかにして短くできるかが注目されています。それと同時に、この期間に、できる限りトラブルを減らす取り組みも重要とされています。

「うちの両親はまだまだ元気だし、認知症になりそうもない。」そう思われる方もいらっしゃるでしょう。将来起こりうる問題やリスクを、私たちは先送りにしがちです。両親や配偶者、身近な人が認知症になった時のことを考えたくないと感じるのは、当然のことでしょう。

しかし、現実には認知症は思ったよりもずっと身近な病気です。

厚生労働省の発表によると、日本の65歳以上の高齢者における認知症患者数は、2012年時点で約462万人、7人に1人という割合でした。

認知症患者数は年々増加傾向にあり、2025年には認知症患者数は約730万人、つまり、5人に1人が認知症になると推計されています。認知症は決して他人事ではないのです。

「人生100年時代」と呼ばれている今、認知症に対する理解を深め、将来起こりうるリスクに対して、どのように対処すべきかを考えることが大切です。

資料: 2010年までは総務省「国勢調査」、2015年は総務省「人口推計(平成27年国勢調査人工速報集計による人口を基準とした平成27年10月1日現在確定値)」、2020年以降は国立社会保障・人口問題研究所「日本の将来推計人口(平成24年1月推計)」の出生中位・死亡中位仮定による推計結果

(注)1950年~2010年の総数は年齢不詳を含む。高齢化率の算出には分母から年齢不詳を除いている。

認知症等により意思能力が低下すると、金融機関で預金の引き出しができなくなり、これを一般的に資産凍結といいます。

資産凍結の目的は、意思能力が低下した人の財産を保護することです。認知症になると判断能力が低下し、詐欺に遭いやすくなったり、不利な取引をしたりする可能性があります。そのリスクを減らすために資産を凍結するのです。

資産凍結により起こる主なデメリットは以下の4つです。

資産を凍結されると年金などの生活費や入院・介護施設への入所など、お金が必要なときに、家族などが立て替える必要があります。これは家族にとっては大きな負担でしょう。

認知症発症後に、資産凍結を解除するには法定後見制度を利用するしかありません。しかし、法定後見制度には、本人が亡くなるまでやめられない、利用まで時間がかかる、後見人に報酬が発生するなどのデメリットが発生します。

では実際に家族信託を利用するとどのようなメリットがあるのでしょうか?

家族信託を利用するメリットは、主に下記の5つが挙げられます。

ここでは主なメリットについて解説します。

財産の所有者である委託者の意思能力に左右されることなく、家族間で財産管理を継続できるという点は、家族信託の最大のメリットです。

通常、認知症や病気などにより意思能力を喪失した場合、何も対策していないと預貯金の入出金や不動産の売買契約といった、財産に関する法律行為ができなくなり「資産凍結」と呼ばれる状態になってしまう可能性があります。

しかし、家族信託で自分の資産管理を家族に託しておけば、その後本人の意思能力が低下・喪失したとしても、その効力が否定されることはありません。

あらかじめ家族信託を締結しておくことで、元気なうちから信頼できる家族の手により財産管理を行うことができる点は、家族信託の利点だといえるでしょう。

家族信託には遺言代用機能があるため、思い通りの資産承継を実現することが可能です。

遺言代用機能とは、自分の死後に資産を承継する先を信託契約の中で自由に指定できる機能です。「誰に、どのように承継させるか」をあらかじめ定めることができるため、遺言と同様の効果を得ることができます。

また、この機能を用いれば、遺言単独では対策することのできない二次相続以降の承継先についても、何世代にもわたって指定することができるのです※。

相続トラブルを回避し、遺族の負担を軽減する手段としても活用することができる点は、家族信託の魅力の1つです。

※ 後継ぎ遺贈型受益者連続信託といいます

成年後見制度では、後見人は財産の維持・管理しか認められておらず、例え本人のためであっても財産の運用や相続税対策はできません。

例えば、介護施設への入居費用を捻出するために、本人名義の居住用住宅を売却しようとしても、成年後見の場合は、家庭裁判所の許可が必要になり時間もかかります。

一方、家族信託では、信託目的の範囲内なら投資や資産運用など、より柔軟で積極的な資産管理が可能で、受託者が単独で本人名義の居住用住宅の売却を行えます。

不動産を共有名義にすることには、多くのリスクが伴います。

例えば、不動産を売却する際には、共有名義人全員の同意が必要です。従って、売却に反対する名義人が1人でもいる場合や認知症で意思能力がない名義人がいる場合、売却は不可能となります。

家族信託では、不動産の名義は受託者に移転され、受益者は受益権を取得します。受託者は管理・運用・処分は受託者の権限で行うことができます。

不動産の塩漬けを回避するために、家族信託の利用が有効です。

家族信託では、遺産の承継者を決めておくこともできます。そのため、当該遺産については遺産分割協議が不要となり、相続時の遺族の負担を軽減できます。

遺産の承継先を決めないままに亡くなると、最悪の場合には相続人の間での争いに発展する可能性もあるでしょう。家族信託や遺言によって遺産の承継先を決めておくことは、遺産争いを防止し、遺族の負担を軽減するために重要なことです。

家族信託では、信託財産が「倒産隔離機能」を持ち、委託者や受託者が破産した場合でも影響を受けません(信託法23条・25条)。これは、信託財産が委託者や受託者の固有財産ではなく、独立した財産として扱われるためです。

ただし、「受益権」は差押えの対象となる可能性があり、特に「委託者=受益者」とする信託契約では、委託者の破産が受益権に影響を及ぼす点に注意が必要です。それでも、家族信託の仕組みは資産承継のリスク回避策として有効な手段といえます。

家族信託を利用することで、自社株式の承継と認知症対策を両立できます。オーナー社長が100%株式を保有する場合、判断能力の喪失により議決権行使ができなくなるリスクがありますが、後継者を受託者として信託すれば、経営の継続が可能です。

また、受託者を一般社団法人とすることで、親族全体で株式を管理する仕組みも構築できます。さらに、「受益者連続型信託」を活用すれば、孫世代以降の承継先も明確にでき、より柔軟な事業承継が実現します。

前項で紹介したように、家族信託は非常に柔軟性が高く、利用するメリットも多い制度です。しかし、家族信託で全てが解決するというわけではありません。

利用を検討するうえで、事前に知っておくべき注意点がいくつかあるのも事実です。

ここからは、次の14個の注意点について解説します。検討する際は専門家とよくご相談ください。

それぞれについて見ていきましょう。

家族信託は契約の一種です。従って、家族信託契約を締結するためには意思能力が必要になります。もし、認知症発症により意思能力を欠く状態で家族信託契約を締結した場合、その契約は無効になってしまいます。

家族信託を利用しようと考えるのなら、なるべく早めに家族信託に詳しい弁護士や司法書士などの専門家に相談をしましょう。

しかし、認知症に罹患したからといって、全ての人が家族信託を利用できないわけではありません。認知症の程度が軽度であり、意思能力があると認められれば、家族信託の利用が可能です。

認知症発症後に家族信託を利用したい場合、やはり家族信託に詳しい専門家に相談することをおすすめします。

所得税の申告にあたり、赤字の所得を他の所得から差し引くことで課税される所得を減らすことを 「損益通算」といいますが、家族信託では損益通算を行うことができません。

信託財産に収益不動産が含まれている場合に、信託財産から生じる不動産所得にかかる損失は、なかったものとみなされます。信託された不動産所得の損失は、信託されていない収益不動産の黒字から差し引くことができないのです。(租税特別措置法第 41 条 4 項の 2)

そのため、大規模な修繕を行う予定のある不動産を信託しようと考えているような場合は、注意しなければなりません。

収益不動産を信託すると、通常よりも多くの所得税を支払うことになる可能性があります。家族信託を組成する際は、必要に応じて税理士に相談するなどして、何を信託すべきか慎重に判断するようにしましょう。

家族信託を利用しても直接的な節税効果は期待できません。

家族信託は認知症対策や、将来の財産の承継先を自由に設計できる制度としてメリットがあります。しかし、家族信託を組成したからといって、本来払うべき税金が減るわけではないからです。

どのように家族信託を設定するのかによって、課税される税金の種類もかわってくるため、家族信託の形と税金との関係をしっかりと把握しておくようにしましょう。

成年後見制度にあって、家族信託にない機能に「身上保護」があります。身上保護とは、認知症等により意思能力が低下した人に代わって、生活・医療・介護などの事務手続きを行うことです。

具体的には、本人の住まいの確保、生活環境の整備、介護施設への入所手続き、医療や入院の手続きなどを、本人に代わって行います。

しかし、食事やトイレ、入浴の世話などは、事実行為といって成年後見制度を利用しても、行うことはできません。

家族信託は意思能力喪失後の財産管理に有効な制度です。しかし、家族信託の範囲は財産管理に限定されているため、身上保護の機能がありません。

身上保護まで求めるのなら、家族信託の設定と同時に任意後見制度の併用も視野に入れましょう。

家族信託を利用し信託財産から年間3万円以上の収入がある場合、受託者は翌年の1月31日までに税務署に対して信託計算書や信託計算書合計表を提出する必要があります。

また、信託財産に不動産所得がある場合、毎年の確定申告において不動産所得用の明細書の他、信託財産に関する明細書を別途作成して添付しなければなりません。

手間と感じられるかどうかについては個人差が生じる部分ではありますが、こうした税務申告を自分自身で行うことに不安がある方は、税理士などに前もって相談してくおくことが大切です。

家族信託のメリットの1つに、財産を何代にも渡って承継させることができる点を挙げました。しかし裏を返せば、長期間にわたり契約が続くことはデメリットにもなりえます。

信託契約が開始すると、受託者は契約内容に従って財産管理を行う必要があります。仮に二代先、三代先と承継先を指定した場合、契約期間中は何十年もの間、受託者は信託契約に拘束されることになるからです。

さらに受託者は、契約の期間中は毎年一度、信託契約に係る帳簿をはじめとする書類を作成し、その内容を受益者に対して報告する義務も発生します。

長期にわたり継続する信託は、思いがけないトラブルが発生するリスクがあるうえに、上記のように契約に該当するご家族の負担となる可能性もあります。家族信託を検討する際は、この点を考慮したうえで家族と話し合い、設計するとよいでしょう。

家族信託は歴史の浅い制度で、取扱い実績が豊富な専門家が少ないのが現状です。

家族信託は契約を締結すれば終了ということではなく、契約後の運用過程でも専門家の助言が必要な場面があります。

信託契約時のサポートだけでなく、契約後のサポートにも対応した専門家が少なく、見つけるのが難しいのは家族信託のデメリットの1つです。

相続時に法定相続人に最低限保障された相続財産のことを 「遺留分」といいます。もし、遺留分を侵害するような内容で家族信託契約を結んでしまうと、遺留分侵害請求をされる場合があります。

平成30年(2018年)9月12日に東京地方裁判所では、遺留分の潜脱を目的とした家族信託契約を、公序良俗に違反するため無効とした事例もありました。

遺留分の侵害は相続トラブルに発展するケースが非常に多いため、信託契約書作成の時点で遺留分に配慮した設計にしておくとよいでしょう。

その他、信託で財産を承継させる予定のない相続人には、別途、遺言や生命保険により財産を承継できるようにしておくなどの対策を講じることも有用です。

家族信託では、親族の中から信頼できる人を受託者に選任します。受託者に選任されることで経済的利益を得られるわけではありませんが、受託者に選ばれなかった親族が不満を持つ可能性はあります。

受託者を選定する際には、親族間の話し合いをするなど、受託者に選任されなかった親族の理解も得ておくことが重要です。

受託者が行う財産管理は、他の親族にとって目に見えない部分があります。そのため、財産の使い込みなどを疑われ、親族の理解を得られない可能性もあるでしょう。

受託者の選定だけでなく、その後の財産管理についても不満を与えないよう、親族間でしっかり話し合いをしておくことが重要です。

信託した財産についても、相続時には相続税がかかります。家族信託では、財産の名義が受託者に移転しても、財産権は委託者の元に残ります。そのため、相続によって財産権が相続人に承継された時点で相続税が発生するのは当然のことです。

家族信託の信託財産についても、相続税の準備をしておく必要があります。

本人ではなく、受託者発信で家族信託の手続きを進める場合、両親や祖父母に契約の同意を得るのが難しいケースもあります。

家族信託の制度は馴染みがないため、両親や祖父母が制度の内容を理解できなかったり、財産の名義が受託者に変更されることに抵抗を感じたりして、同意が得られない可能性もあります。

家族信託を組成する際に発生する費用は、決して安いとはいえません。

コンサルティング費用から、契約書の作成費用、公正証書化するうえでかかる費用、登録免許税など、各手続きにおいて費用が発生します。

特にコンサルティング費用の相場は、信託する財産の内容や相談先によりさまざまですが、場合によっては100万円を超えることもあります。

一見、費用が高いと感じる人もいるかもしれませんが、家族信託を組成することによって得られる効果を考えると、利用する価値は十分にあるといえるでしょう。

家族信託には費用がかかります。ここでは、自分で手続きする場合と専門家に依頼する場合に分けて、家族信託にかかる費用の相場を解説します。

家族信託は、自分で手続きをする場合でも、以下のような実費が発生します。

公正証書作成手数料や登録免許税は、信託財産の額によって変わります。公正証書作成手数料は信託財産の総額が3,000万円以下の場合で2万3,000円。登録免許税は、建物については固定資産税評価額の0.4%、土地については固定資産税評価額の0.3%です。

全ての費用を合計すると、最低でも10万円程度はかかるでしょう。

家族信託の手続きを弁護士や司法書士などの専門家に依頼した場合にかかる費用の相場は、50~100万円ほどです。

専門家に依頼する費用の内訳は、実費と専門家への報酬に分かれます。実費については、自分で手続きする場合と同様の費用がかかります。専門家に依頼する場合には、専門家へ支払う報酬分が追加されます。

報酬の額は、どの専門家に依頼するのか、どの範囲の業務を依頼するのかで大きく異なります。専門家に依頼する場合には、全ての手続きを丸投げするのではなく、必要な範囲をしっかり検討しておくことが重要です。

家族信託では、受託者や信託監督人は、信託事務の対価としての報酬を受け取ることができます。

しかし、受託者などが報酬を受け取るには、信託報酬について信託契約の中で定めなければなりません。受託者や信託監督人が子や親族の場合、無報酬であることも珍しくありません。

受託者などが推定相続人である場合、信託報酬は生前贈与として機能すると同時に、無報酬の場合より、信託事務に責任感が増す効果もあります。

信託報酬の相場は、月2〜5万程度で、弁護士や司法書士等の専門家に依頼する場合は、親族に頼む場合より高めになります。

家族信託の手続きは、次の流れで行います。

以下で、それぞれの詳しい内容を見ていきましょう。

家族信託は、口頭の契約でも成立しますが、契約内容を明らかにするため、財産の名義変更を行うためには信託契約書の作成は必須です。

信託契約書に盛り込むべき主要な内容は、次のとおりです。

信託契約書の内容は、個々の家族によって大きく変わってきます。有効で適切な契約書を作成するには専門家のサポートは欠かせません。

信託契約書の内容は、公正証書にしておきましょう。公正証書は、近くの公証人役場で作成できます。信託財産の額に応じた手数料が必要となるので、役場で確認するようにしてください。

公正証書の作成は必須ではなく、費用もかかります。しかし、信託口口座の開設にはほとんどの銀行が公正証書の提示を条件としているため、公正証書は必ず作成してください。

不動産を信託財産とした場合は、登記による名義変更手続きが必要です。

登記の方法としては、所有権移転登記手続きを行い、受託者は、受託者の肩書付きで登記簿の所有者欄に記載されることになります。登記手続きには、登記原因証明情報として②で作成した信託契約の公正証書などが必要です。

信託財産の登記手続きについては、登記の専門家である司法書士に手続きを依頼することをおすすめします。

家族信託の受託者は、信託財産を専用の預金口座で管理しなくてはなりません。信託財産を管理する専用口座のことを信託口口座といいます。

信託口口座は、対応している銀行と対応していない銀行があるので、信託口口座の開設に対応した銀行で開設手続きを行いましょう。この際、②で作成した信託契約の公正証書の提示が求められます。

信託口口座は、不正利用防止のため、キャッシュカードでの入出金には対応していないものが多いです。

ここでは、家族信託の具体的な活用例を4つ紹介します。家族信託の利用を検討するのに参考にしてください。

両親の認知症に備えるのは、家族信託の代表的な活用例です。家族信託では、本人の判断能力がはっきりしているうちに、認知症となった場合の対応を決めておくことができます。

たとえば、自分が認知症になったときには、財産を処分して施設に入所したいとの希望があるケースでは、家族信託で受託者を指定しておくことで、いざ認知症になってしまった場合の財産の処分を任せられます。

家族信託では、自分の死後における財産管理の方法も指定できます。たとえば、障がいのある子がいるケースでは、他の親族を受託者、自分を受益者とする家族信託契約を締結して、自分の死後には受益者を障がいのある子に移転させることも可能です。

この方法では、信託財産からの定期収入がある場合、親の死後に障がいのある子が定期収入を受け取ることができるため、生活を支えられます。

子どもに不動産や預金を生前贈与する場合でも、子どもが勝手に不動産を売却したりしないように、実質的な管理権限は自分に残しておきたいケースもあるでしょう。

この場合、生前贈与ではなく家族信託とすることで、所有権は子どもに移転させながらも、実質的な管理権限は委託者に残るため、意図しない財産の散逸を防止できます。

遺言では、相続財産の承継先の指定は可能ですが、その相続人が亡くなった場合の承継先までは指定できません。

しかし、家族信託を使えば、第一受益者を父、第二受益者を母、第三受益者を長男、第四受益者を長男の長男(孫)と数次にわたり信託財産の承継先を指定できます。

これにより、本人の希望に沿った相続が実現可能です。例えば、代々直系にのみ財産を相続させたい場合などに、有効といえます。

さらに、この機能を事業承継に使えば、家族経営の会社の株式を代々長男に相続させることも可能です。相続の際に株式の配分を巡って争いになり、会社の経営の停滞を招くといった事態を回避することができます。

自分が亡くなった後のペットの生活を心配される方は少なくないでしょう。家族信託を活用すれば、自分が亡くなった後のペットの世話をお願いできます。

この場合、飼い主を委託者かつ受益者、ペットの飼育費とペットを信託財産、死後にペットのお世話をする人を二次受益者とする家族信託を締結します。そうすると、飼い主が亡くなった後は、二次受益者が引き続きペットの世話を行うことができ、ペットの飼育費が相続財産となることもありません。

家族信託の検討をおすすめするのは下記のようなケースです。

それぞれのケースについて見ていきましょう。

自身や家族の判断能力の低下に備えたいのなら家族信託の検討はおすすめです。

家族信託であれば、判断能力が十分なうちに信託契約を締結することで自身や家族の判断能力が低下しても財産の管理・運用・処分ができるためです。

何も対策しないうちに認知症などにより自身や家族の判断能力が低下した場合、銀行口座は凍結されてしまいます。家族であっても、遺産分割協議が整うまでは預金を引き出すことはできなくなります。

一方で、自身だけでなく家族の判断能力が低下した場合にも家族信託は有益です。家族信託は家族だけで財産の管理を行える制度です。

家族に財産を残すために遺言が多く用いられています。遺言は、遺言者が亡くなった後に「誰にどの財産をどれだけ残すのか」という財産の承継先を決められます。

ただし遺言の効力が発生するのは、遺言者本人が死亡したときです。本人が死亡するまでの間には効力がありません。

本人の存命中に財産の承継先を決めるものに家族信託があります。

家族信託であれば信託手続きの完了時に効力が発生するので、本人の存命中でも家族に財産の管理を任せることができます。

また、遺言と家族信託は併用することも可能です。家族信託で信託された財産は受託者名義の財産となり、遺言の対象外の財産です。遺言により、信託されていない財産の承継先を決めることもできます。農地などの信託できない財産もあるためです。

遺言では、遺言者が亡くなった後に妻や子どもへの一次相続として、財産の承継先を決めることができます。ただし、その先の孫などへの二次相続の指定はできません。

家族信託では二次相続の指定も可能なため、孫などへ財産の承継を考えている方には向いています。この点では家族信託の方が使い勝手が良いといえるでしょう。

二次相続で注意すべき点として、一次相続に比較すると相続税が高くなる可能性があることです。二次相続では、配偶者控除が使えず基礎控除も減るためです。二次相続の際に子どもが多くの相続税を負担することになるか、税理士に相談する方が良いでしょう。

相続ではお金がからむため、家族や親族であってもトラブルに発展するケースもあります。家族・親族間のトラブル防止のためには、生前にしっかりと準備しておくことが大切です。

相続トラブル防止の準備として主に以下の方法が挙げられます。

この中でも家族信託の利用は、存命中から死後にかけての財産の運用・管理方法までを一貫して事前に決めておけるため、親が相続でのトラブルを防止する方法として有効です。

家族信託の活用で失敗しない方法は、大きく分けて3つあります。以下で詳しく解説します。

家族間で財産の利用方法や、将来の承継者について話し合いを行いましょう。重要なポイントは、共通のイメージを持つことです。家族信託を利用する場合だけでなく、遺言や遺産分割協議においても同じです。

家族信託を利用する場合、契約に関係するのは委託者兼受益者と、受託者になります。家族全員の了承を得て契約内容を実施する必要があります。

受託者が保有している財産のうち「何を」信託財産として託すのかを、家族・親族間で話し合う必要があります。保有財産の全てでも一部でも決まりはありません。

ただし、信託が事実上難しい財産があるので注意しなければなりません。信託が事実上難しい財産の代表的なものとして、田や畑などの農地や預貯金口座があります。信託契約の中に記載しても効力が生じません。

農地は農地法により手厚く保護されており、農地転用にあたっては農業委員会の許可が必要なため信託財産にするのはほぼ困難といえます。預貯金口座についても、預金者と金融機関の間で譲渡禁止特約があるため名義変更をするのは難しいでしょう。

なお、預貯金口座そのものは信託の対象とすることはできませんが、現金は対象にできます。預貯金口座の中の預金を信託の対象としたい場合、委託者が預貯金口座からいったん預金を引き出し、現金を信託の対象とします。

信託財産を何にするのかは長期にわたる場合が多いため、十分に話し合っておく必要があります。

家族信託では「誰に」信託するか、受託者は信頼できる方であることが第一条件です。委託者に寄り添って、委託者はどのような財産管理を望んでいるのか、将来どのような介護を望んでいるのかなど、理解できる方でなければなりません。

家族信託において受託者の果たす役割は大きく、一定程度の財産管理に対する実務の知識が必要です。

また、受託者は家族・親族との調整ができて、コミュニケーションを取れる方が望ましいでしょう。受託者には大きな権限があるため、説明不足だと勝手に委託者の財産を運用していると思われかねません。

受託者には、家族信託の成否を左右するほどの大きな役割があるといってもよいでしょう。

「なぜ」信託するのかという信託理由・目的を明確にしておかないと、せっかく家族信託契約を締結しても望んだ結果にならない可能性が高くなります。

信託する理由があってこそ、受託者もそれに沿って信託財産の運用・管理・処分を行うことができます。

信託の理由や望む結果を明らかにしておくと、家族信託を有効に活用できる可能性が高くなるでしょう。

自分で考えても理由が明確でなければ、信頼できる家族と話し合いをした上で専門家に相談した方が良いでしょう。

信頼できる専門家に相談することで、メリット や デメリットを正しく把握できます。

家族信託は相続とは異なり、先を見据えた資産承継をしなければなりません。専門家の力を借りることで理想的な家族信託を実現できます。

家族信託が成功したかどうか、結果が出るのは何十年も先です。専門家の活用で慎重に行うことが大切です。

家族信託は、単体でも利用できますが、任意後見制度などを併用すべきか検討することも大切です。認知症により判断能力が低下してしまうと、契約などの法律行為ができなくなり資産が凍結される恐れがあります。

資産凍結問題に備えるには、任意後見制度と家族信託の併用が最適です。これにより財産管理と身上保護の両方ができるメリットがあります。

家族信託以外の資産凍結を回避する手段としては、以下のものがあります。

| 家族信託 | 法定後見制度 | 任意後見制度 | |

|---|---|---|---|

| 概要 | 財産管理 | 財産管理と身上保護 | 財産管理と身上保護 |

| 財産の承継先の指定 | 数次にわたってできる | できない | できない |

| メリット | 財産管理の自由度が高い・財産承継ができる | 法定後見人に取消権がある | 任意後見人を自分で選べる・申し立てから就任までが短期間 |

| デメリット | 原則、認知症になった後は、使えない・身上保護ができない | 法定後見人を自分で選べない | 原則、認知症になった後は、使えない・任意後見人に取消権がない |

家族信託は、委託者本人の判断能力があるうちに当事者間で締結する契約です。一方、成年後見制度は、本人の判断能力が低下したあとで家庭裁判所に選任の申立てを行う制度です。

家族信託は、契約なので委託者本人が財産を管理する受託者を選任します。成年後見制度では、財産を管理する後見人の選任を裁判所が行います。

他にも、家族信託は財産管理のための契約であるため、身上保護のための契約はできません。このように、家族信託と成年後見制度では、さまざまな相違点があります。

家族信託は、委託者本人の判断能力があるうちに当事者間で締結する契約です。一方、法定後見制度は、本人の判断能力が低下した後で家庭裁判所に申し立てを行う制度です。

家族信託は契約なので、委託者本人が財産を管理する受託者を選任します。一方、法定後見制度では、財産を管理する法定後見人の選任を裁判所が行います。

家族信託、任意後見制度共に、本人に判断能力があるうちに、契約を行います。家族信託と任意後見制度の最大の違いは身上保護の有無ですが、それ以外にも以下の違いがあります。

銀行をはじめとする金融機関が扱う家族信託系サービスは、金融機関という特性から、現金のみが信託財産の対象です。現金の預け入れから一定の条件になると払い戻しができる仕組みです。

家族信託は、一部の例外を除き財産的な価値があるものなら全て信託財産の対象となります。家族信託系サービスと大きく異なるポイントです。

財産の管理方法として「遺言」を思い浮かべる方が多いかもしれません。

「別に遺言を書いているから大丈夫なんじゃないの?」と考える方もいらっしゃるでしょう。確かに遺言を書いておけば、自分が亡くなった後に財産が渡る先をあらかじめ指定することはできます。

しかし、認知症になってしまった場合はどうでしょうか。 遺言では、生前に自分自身で財産を管理することが難しくなった時のリスクまで対応することができません。その点、家族信託は契約締結と同時に効力が発生するため、生きているうちから、柔軟な財産管理をすることが可能となります。

このように家族信託は、事前に本人の意思や希望を尊重した契約を設計しておくことで、本人が元気なうちから「大切な家族の財産を、家族で守る」ことを実現します。仮に認知症を発症してしまったとしても、資産が凍結されることがなくなる仕組みなのです。

家族信託に関するよくある質問に答えていきます。

家族信託が危険といわれることがありますが、それは以下の4つが理由です。

家族信託において、税金は受益者に課されるのが原則なので、節税効果はほぼありません。

例えば、父を委託者=受益者、長男を受託者、母を第二受益者として家族信託を組成した場合を考えます。

委託者=受益者である父から、生前に信託財産を母に譲渡する場合、みなし贈与として贈与税がかかり、父の死亡により第二受益者に設定されていた母が受益権を取得すれば、相続税がかかります。

このように、家族信託自体に節税効果はありません。

家族信託は、初期費用として30~80万円ほどかかりますが、原則として、家族や親類が受託者となり、ランニングコストがかかりません。

一方、成年後見は、初期費用として10~30万円ほどかかりますが、家族以外の弁護士や司法書士などの専門家が後見人に就任する場合、月2~7万円のランニングコストがかかります。後見の期間が長くなればなるほど、費用がかかるということです。

結果として、成年後見の方が費用がかかる場合が多く、家族信託の方が費用が安くなるといえます。

家族信託以外で認知症に備えるためには、任意後見制度・生前贈与・金融機関などでの信託サービスがあります。それぞれ見ていきましょう。

任意後見制度は、本人に意思能力があるうちに将来後見人になる人を任意後見契約で決めておく制度です。任意後見人は、本人の判断能力が低下した後で、本人に代わり財産の管理などを任意後見契約で決めておいた範囲内で行います。家族信託では身上保護は行うことができませんが、任意後見制度では可能です。

任意後見監督人が任意後見人の職務を監督します。財産の管理は本人が指定した家族などに依頼しておくことが可能です。

生前贈与は、存命中に本人の財産を他の方に贈与することです。すなわち、生きている間に無償で自身の財産を他者に与えます。

原則として贈与では、贈与を受けた者に贈与税がかかりますが、年間110万円以下の贈与であれば贈与税は課税されません。これを暦年課税といいます。

生前贈与を行う際には、相続開始前の7年以内の被相続人から受けた贈与については、3年以内の贈与合計額については相続税の課税額へそのまま加算され、4年前から7年以内の贈与合計額のうち100万円を超える額に対し相続税の課税額へ加算されるので注意が必要です。

信託銀行などでは、信託サービスという家族信託と混同されやすい商品があります。信託サービスには、認知症での資産凍結に備えて代理人を指定しておくサービスや、信託銀行が受託者となって委託者の財産を預かっておき、必要な場合に支払いを行うサービスなどがあります。

家族信託との違いは、信託サービスで信託できる財産の種類が金銭に限られることです。

また、信託契約の内容では信託サービスの場合はあらかじめ決まっているものが多く、家族信託の方が自由度が高いといえるでしょう。

家族信託は、柔軟な財産管理を実現できる制度です。財産の所有者が元気なうちから家族信託の手続きをしておけば、認知症になってしまった場合の心配も少なくなります。

家族信託の必要性を感じている方は、一度、家族でしっかりと話し合うのがおすすめです。

ファミトラでは、家族信託についての無料相談をお受けしています。家族信託についてのお悩みは、いつでもお気軽にご相談ください。

また、家族信託についての基礎知識を知りたい・学びたい方は、以下の無料オンラインセミナーへもぜひご参加ください。

東証一部上場の企業で10年以上に渡り法人営業・財務・経営企画等の様々な業務に従事。司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。お客様からの相談対応や家族信託の組成支援の他、信託監督人として契約後の信託財産管理のサポートを担当。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。